从转债的本源出发,先介绍了转债投机的基础,着重写了转债投机的高风险性。

当然也有很多人对这个风险提示表示不屑一顾...

Fine...

其间受周三晚间深交所的一系列监管消息,周四起转债投机已出现明显退潮。

是否转债投机至此告一段落,是否泡沫破灭开始清算暂时还不能下定论,但起码这无论对投资者还是对A股维持良好的生态都有积极意义,也体现了监管负责任的态度(虽然我也因这个监管的消息亏了)。

在(一)的基础铺垫和风险揭示之后,

接下来我将进一步说明转债的投机模式,并尽量让对市场有基本认知的普通人都能理解。

----------------------------------

可转债交易做局手法揭秘(二)——以泰晶转债为例看转债的强化逼空模式

一、可转债与涨停板预期

上篇关于转债套利基础原理时提到, 正常情况下,转债以正股的走势为基础,类似于正股的跟风,当转债价格过高而脱离正股时,空头会将价格压到合理位置。由于股债联动,对正股的预期是转债涨跌的内在动力;其次,这种预期存在一定提前。

考虑上正股涨跌停板制度的影响,转债会对正股被限制的涨幅进行预期。如之前很多正股首板涨停时,转债都会同步上涨10%左右,盘中实际涨跌幅根据对正股次日开盘预期不同有一定区别。

最根本的原理在于——如果预期T+1日正股还能继续涨10%,那么在T日即便以比涨停价高(如+3%)的成本,通过买入转债进行转股(也可以选择不转股),次日卖出也有利可图(预期),因此一部分没有买到正股的潜在多头会继续买入转债,从而一定程度上推升转债的价格;

二、市场合力形成的转债强化暴涨——泰晶转债的经典案例

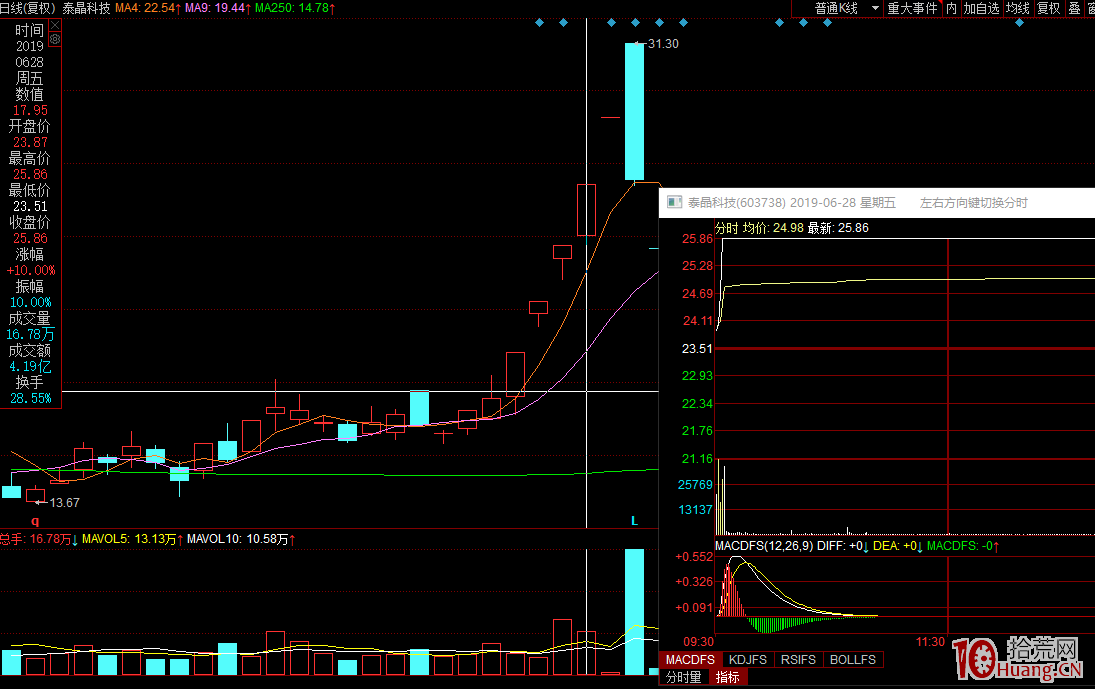

以去年7月的泰晶科技及泰晶转债为例;

那时泰晶转债已经可以转股,在06.25泰晶科技首板前,泰晶转债与正股几乎不存在溢价(“看涨期权”属性导致一定的正溢价)。

随后泰晶科技涨停、二连板,泰晶转债跟涨,当预期涨停次日有溢价时,转债在完成相对涨停价的涨幅后,继续上涨了2%-3%,体现的就是涨停板溢价;

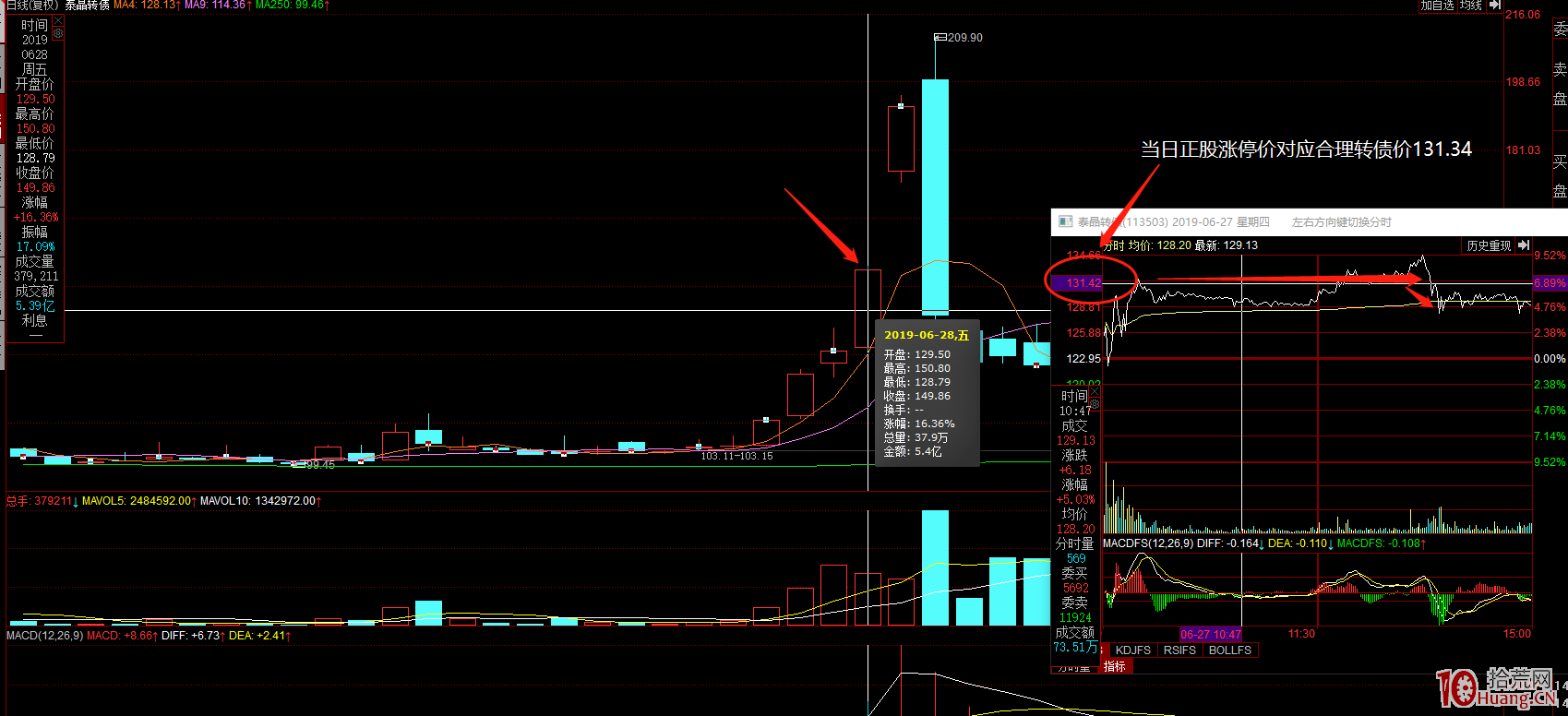

如上图所示。需要注意的是,06.27泰晶科技3板,由于下午炸板且去年那段时间接力氛围太差(短线地狱模式),当天泰晶转债冲高,在泰晶科技炸板回封后回落,跌破了正股涨停价对应合理转债价格131.34,相对正股出现2%的负溢价(即折价);

这一现象体现的意义是市场不看好泰晶科技次日走势。

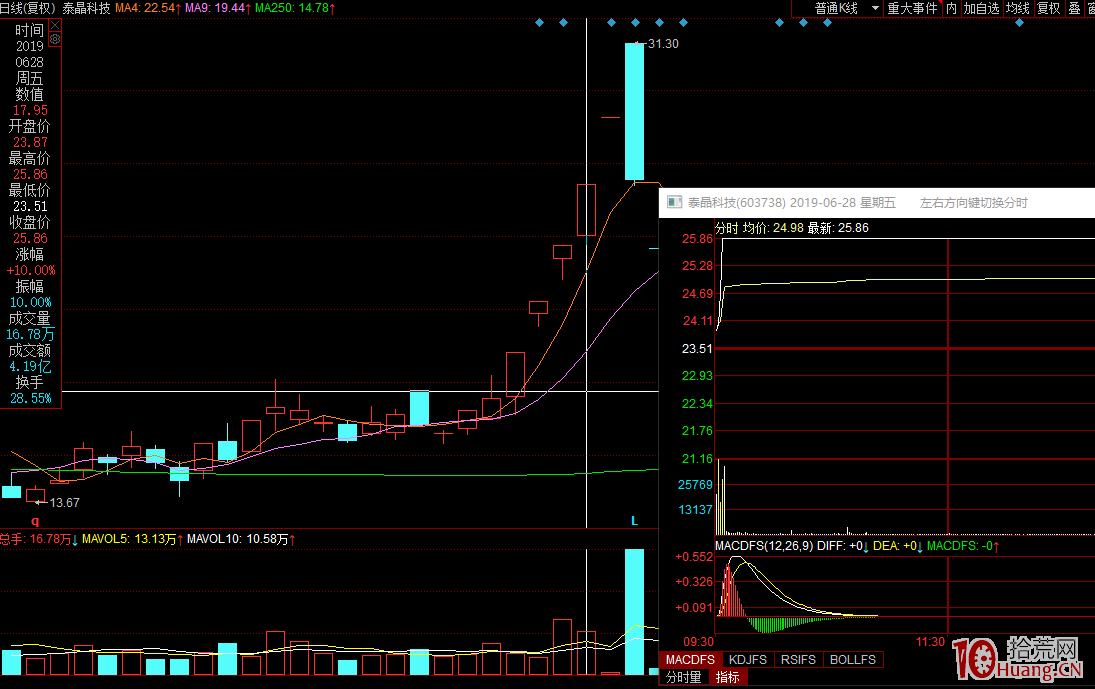

但是次日的06.28(周五),泰晶科技超预期弱转强、开盘快速秒板。

盘中市场整体回暖的局势慢慢明朗,正股泰晶科技很可能成为带动市场回暖、开启新周期的龙头,享受龙头潜在连板高溢价。

于是已经买不到泰晶科技的一些资金,选择借道买入转债来转股(或套利)。

这里可以发现,当天泰晶转债的价格直到下午快14点前,相对正股都是低估的,

也就是在正股已经基本确立龙头地位、涨停完全封死买不到的情况下,通过转债,你甚至能以更低的成本变现相买入泰晶科技。

显然在当时,市场对转债的认知比较有限。

紧接着,周末传来中美MYZ缓和的重磅利好并不断发酵,泰晶科技作为市场总龙头,显然是一字板买不到了,泰晶转债被有心人发现,成为套利的不二之选;

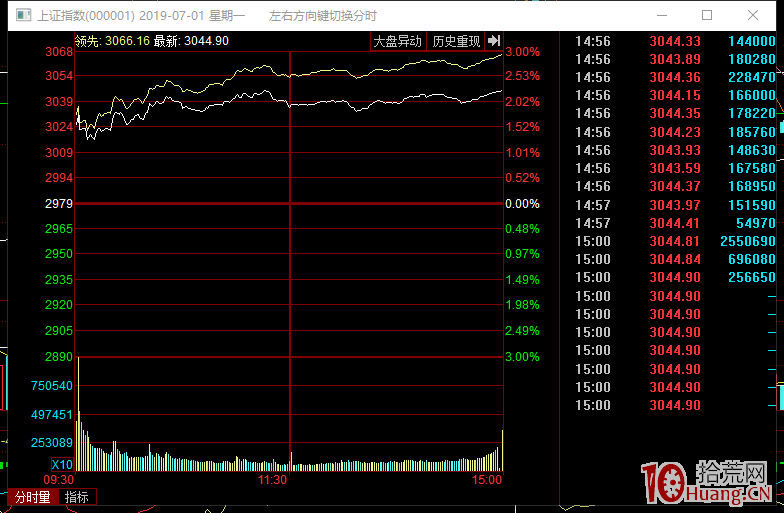

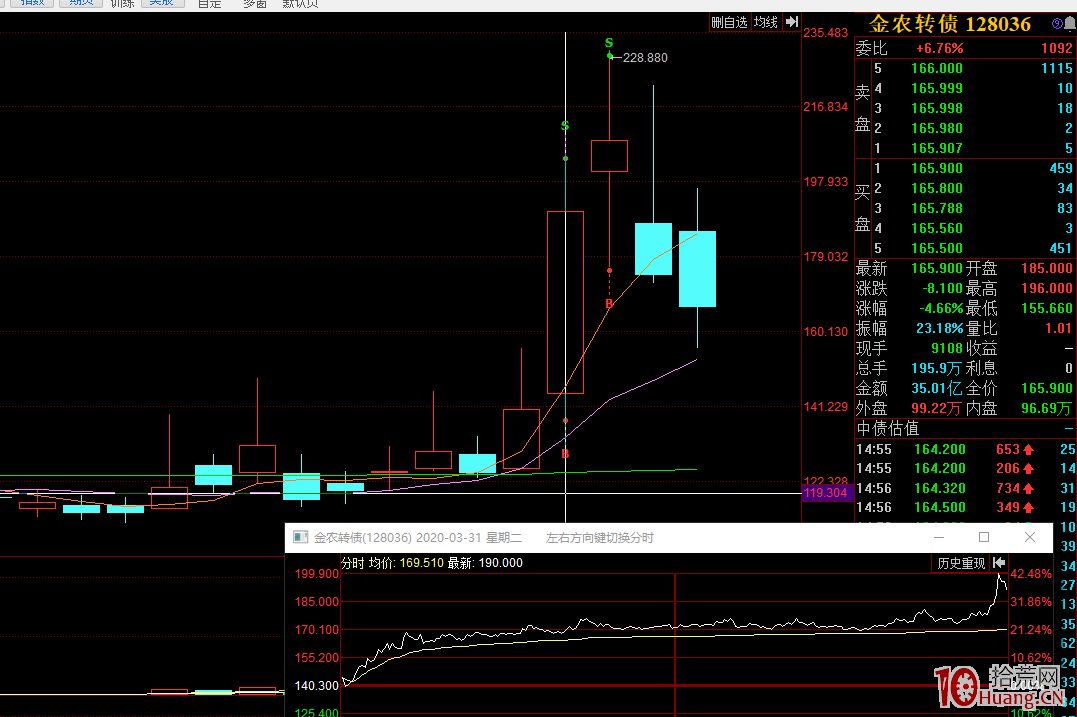

次日周一大盘指数高开高走(如上图),A股两市3000多家股票全部大幅高开,泰晶科技如期巨单封死一字,俨然已成妖股、即将连续一字板的姿态;

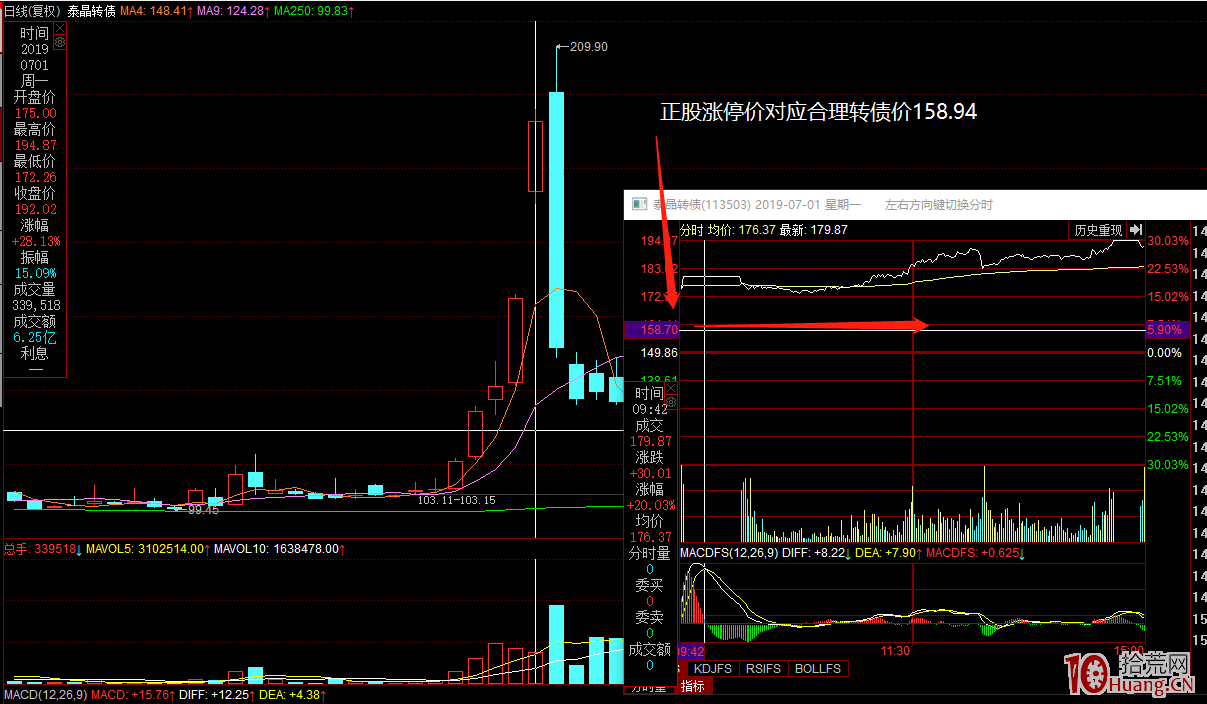

在这种强烈的预期和情绪驱动下,泰晶转债作为踏空之选,开盘大涨20%盘中临停,大幅透支对正股的预期;

盘中复牌后获利资金抛售,转债价格回落。

但随后,泰晶转债继续被踏空资金承接起来,形成逼空走势不断推涨到尾盘30%二次停牌,涨幅远超正股泰晶科技。

当时市场上了解转债乃至于做局转债投机的资金还比较少,因此可以推测,这种走势几乎完全是市场合力所致。

不难发现,这种走势形成的条件:正股封死涨停(最好是一字板),市场氛围整体亢奋并对正股有强烈的看多预期,从而形成强者恒强的上涨趋势和博傻式筹码博弈——分歧就是买入机会。

通常来说,这种情况是比较少见的。既需要市场氛围好,又需要出现一个高预期的连板股加速到一致,且该股需要有对应的可转债。

比泰晶转债更早的一个例子,是19年2月25日的特发转债,当日其正股特发信息3板一字板。

并且正常情况下,这种大涨透支的转债,当正股走弱、正股预期和亢奋的情绪不再,虚高的转债价格会因获利盘兑现和情绪多转空而迅速崩溃 (如图中07.02的泰晶转债),快速回归正股甚至出现负溢价。

但是,上述情况并非不可以改变,只需要通过主力资金做局引导就行。

三、主力坐庄引导下的强化逼空

前面已知,转债溢价率过高时,股债联动机制会促使转债价格向正股回归。

但事实上,由于缺少做空机制,持筹者的抛售是转债唯一的空头来源。

与此同时,可转债的流通盘普遍比较小且持筹分散,所以只要做局资金提前在低位买入大量转债筹码进行锁定,后续便只需要很少的成本,就能够维护转债价格并控盘拉升。

控盘越强,就越能掌握转债的定价权。

在控盘度高的情况下,甚至不需要正股连板并有强烈看多预期,只要正股稳定、存在上涨预期,主力就可以借势大幅拉升转债。

众所周知,当个股所在板块上涨时,自身由于联动也有上涨预期。

因此,随着转债投机的活跃和进一步演化,转债成了所在题材板块的情绪投机标的,以及板块资金流的投机出口。

可以看到,债券余额小于1.5亿的这批转债,近期几乎都有过日内涨幅30%以上的暴涨(实际流通额=债券余额*转债价格/100)。

今年以来的转债行情,从模塑转债的联动套利开始启动,到以再升转债、尚荣转债为代表的口罩转债开始全面爆发(尚荣和再升起初暴涨的形成条件依然与去年的泰晶转债相似);

到医药板块的新天转债(正股顶一字,转债拉升单日接近翻倍),再到芯片板块的新莱转债、泰晶转债、晶瑞转债;

以及缺少板块效应的凯发转债、万顺转债等;

演化到最近的宏辉转债、金农转债,其正股甚至都没有涨停过,但以金健米业为核心的粮油消费板块是市场核心。

主力引导下,金农转债几乎完全脱离正股走势,而成为粮油、消费板块资金流的投机出口。

>四、选股(债)及买点

这种“逼空型”转债的买点有两个:

在预判正股并判断板块、市场方向的基础上,一是竞价或开盘追涨;二是转债拉升一段后形成的分歧平台,观察承接并于分时均线位置逢低介入,通常下午或尾盘还有一波逼空拉升。

附基本选股(债)条件:

1. 转债盘子小以便短庄控盘,债券余额小于5亿(最好小于3亿);

2. 转债所在板块最好是近期强势板块,对应正股图形走势良好,正股流通盘较小排除日均成交额1500万以下的强庄,仙股;

3. 转债图形良好,有吸筹建仓迹象,近期分时走势活跃、有异动拉升,拉升后承接良好;

4. 深市转债(没有盘中临停)优先考虑,转债溢价率高的优先考虑;

5. 有强赎风险的不能隔夜!!!

理解了本文所述的这种模式,接下来就可以进一步理解其他几种投机和做局手法:

待续:转债交易做局手法揭秘(三)——隔夜预期反转型+正股拉板转债出货