最近一段时间,转债投机可以说异常火爆和疯狂,到什么程度?

身边就有朋友一周翻倍的,甚至还有满仓做到一个月7倍收益的。

看着转债市场热闹很多人纷纷进场,殊不知这玩意儿做起来比股票难多了。

赚钱的不少,但爆亏的人更多,甚至有人一天内就腰斩。

目前转债市场泡沫非常严重,一旦投机资金退场泡沫清算,随之而来的亏钱效应不言而喻,这一天不会很远。

为了让更多人迷途知返,我决定完全公开转债主要的几个盈利模式和做局手法。

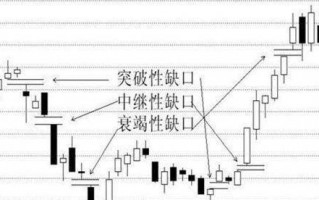

一、要说清楚转债的逻辑,得先从转债套利的基础说起:

转债与正股的联动性本源转债的价值依托于正股而存在,因为可转债的存续时间是有限的。

市场上流通的转债,最终注定只有4个归宿:回售、到期兑付、强制赎回、转股。

前两个是债券的属性,这里不作讨论;

转债的投机价值,主要还是体现在可以转股这点上。

当正股上涨时,如果转债是负溢价 ,就可以低价买入转债再转成正股,以更高价卖出,这是无风险套利。

以3.27收盘的尚荣转债为例,正股尚荣医疗近期暴涨,转股价4.89元。每张转债可以转为100/4.89=20.45股的尚荣医疗,正股价格是10.28元,转股后卖出可以得到210.22元。如果你能以比210.22的价格买到转债,就可以赚取中间差价。比如每张100元买到,转股卖出可以获利110.22,收益率110%。

当然,正常情况下 ,这种无风险的机会是很少的,只要出现,就会迅速被市场发现,不断有人买入转债卖出正股套利,把这个价格空间抹平。

但是,现在的情况更加疯狂,尚荣转债溢价率高达50%,转股价值216,却需要325才能买到。换句话说,如果你此时买入尚荣转债,转股成尚荣医疗卖出,亏损相当于连吃3个跌停。

既然转股立马爆亏,那么就只能在转债市场上卖给其他人了——只要有人愿意接。拾荒网专注短线涨停板打板技术技巧进阶。

所以这种情况下,除非正股暴涨来抹平溢价率,否则本质上,这就是一个击鼓传花的博傻游戏。

理论上在转债到期前可以一直玩下去,高位似乎总有解套的时候(还记得中石油的高位吗?)。

但是,转债还有个最大的潜在风险即强赎条款——一旦满足强赎条件,上市公司有权以低价对转债进行强制赎回,这就相当于提前为这个局设定好了截止的清算时间。在清算日到来之前,泡沫必将破灭。

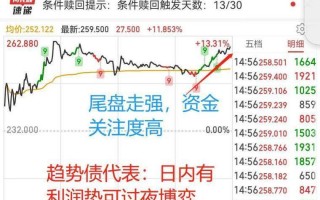

如近期的再升转债:

总结,强赎的存在是转债在短期内回归正股价值的原因、股债联动的主要原因。