一、什么是可转债?

可转债全称叫做可转换公司债券(Convertible bond,简称CB),实质是一种可以转换成股票的债券,注意本质是债券。可转债具有债权和期权的双重属性,持有人既可以持有债券到期,让借钱的公司还本付息,也可以在约定时间内换成股票,享受股利分配或者资本增值,既有股性又有债性,对投资者而言,他就是一个保证本金的股票。

但是可转债也不是哪都好,他有一个问题,就是他的固定利息通常比较低,属于低息债券。所以投资者大概只能用它保住本金,而通过债券属性,还本付息,应该赚不了什么钱。国内通常是1-2%,在国际市场通常都是0。我们反过来说,融资的上市公司,其实就是拿未来股票的涨幅来勾搭你,这样他的利息负担就会大大降低。他可以用很便宜的钱去融资。如果你不用可转债融资,而用普通债券,现在一般融资成本都过了8%。

我们可从以下两种情形来理解一下:一是当处于弱市时,其可利用债性做好防守,即把它作为债券持有到期,收获本金及利息收益,一定程度上能规避股市风险;二是当市场向好时,其可利用股性发起进攻,即转换成股票,享受股利分配或股价上涨带来的资本收益。(点击文尾“阅读原文”可以参加明股实债实务操作系列课程)。

二、什么是可交换债?

可交换债全称为“可交换他公司股票的债券”(ExchanGEable Bond,简称EB),是指上市公司股份的持有者通过抵押其持有的股票给托管机构进而发行的公司债券,该债券的持有人在将来的某个时期内,能按照债券发行时约定的条件用持有的债券换取发债人抵押的上市公司股权。

可交换债券和其转股标的股分别属于不同的发行人,一般来说可交换债券的发行人为控股母公司,而转股标的的发行人则为上市子公司。

可交换债券的标的为母公司所持有的子公司股票,为存量股,发行可交换债券一般并不增加其上市子公司的总股本,但在转股后会降低母公司对子公司的持股比例。可交换债券给筹资者提供了一种低成本的融资工具。

由于可交换债券给投资者一种转换股票的权,其利率水平与同期限、同等信用评级的一般债券相比要低。因此即使可交换债券的转换不成功,其发行人的还债成本也不高,对上市子公司也无影响。

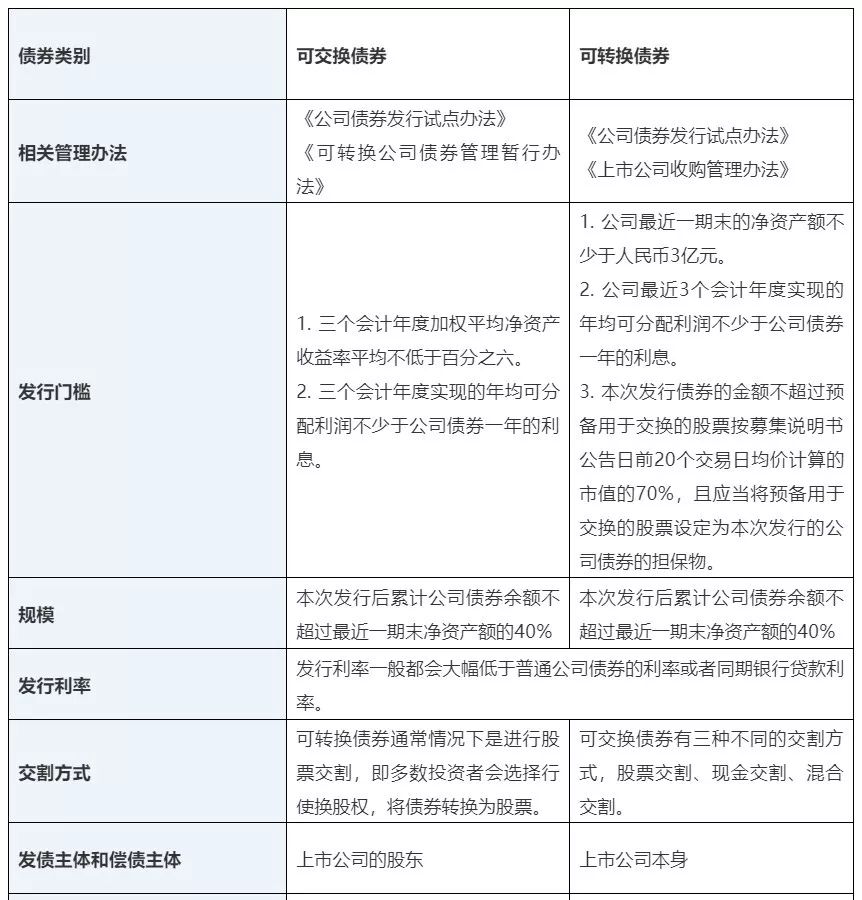

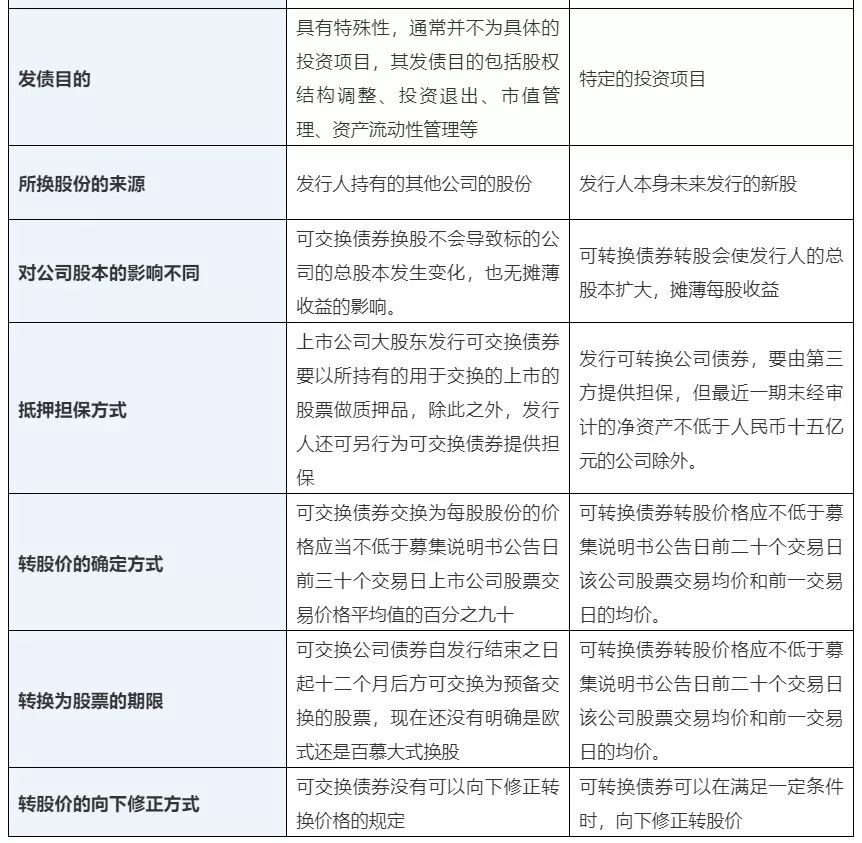

三、可转债与可交换债对比分析

发行人应在募集说明书等文件中约定转股价格的确定及调整方式。转股价格的确定方法可以参考以下某一种或结合几种方法确定:

1、分析收益法

是指将预期收益资本化或者折现,确定评估对象价值的评估方法。发行人应当结合企业的历史经营情况、未来收益可预测情况、所获取评估资料的充分性,恰当考虑收益法的适用性。金融圈的干货文章、模块知识、实务课程助您成为金融界的实力派。欢迎关注金融干货公众号!

2、市场法

市场法是指将评估对象与可比上市公司或者可比交易案例进行比较,确定评估对象价值的评估方法。

3、资产基础法

资产基础法是指以被评估企业评估基准日的资产负债表为基础,合理评估企业表内及表外各项资产、负债价值,确定评估对象价值的评估方法。

4、协商定价法

发行人以实施股权激励计划或者向原股东配售为目的发行可转债,且投资者已经确定的,转股价格可以协商方式进行估值。

5、历史投资价格参考定价法

发行人前期已被投资机构投资,并形成明确估值价格的,可以此为依据,结合实际情况对转股价格进行定价。

6、定向询价法

为增加可转债募集成功的可能性,增加企业转股成功率,发行人可在实际募集前暂时空缺转股价格,而通过投资者咨询环节(或路演环节)以定向询价(仅面向合格投资者)方式形成最终转股的定价依据。

标签: 可转债基础知识