投资高价债的小白,亏损的人不少,但是他们其中大部分连下修条款是什么意思都不知道?这样投资即使赚钱,也完全是靠运气。相信大家看不少文章,都会提到下修,那么可转债的下修条款是什么意思呢?在这里我用一篇文章来详细介绍下,可转债的下修条款。

一、下修条款简介

1、什么是下修条款

当公司A股股票收盘价格连续若干个交易日低于当期转股价达到一定比例时,发行人可以将当期转股价格进行向下修正,作为新的转股价,并予以公告。简单的说就是如果股价持续下跌,让转股价值降低了,那么公司可以通过降低转股价的方式,使得转股价值上升,这样可转债的市场价格也会随之上升。

2、下修条款示例

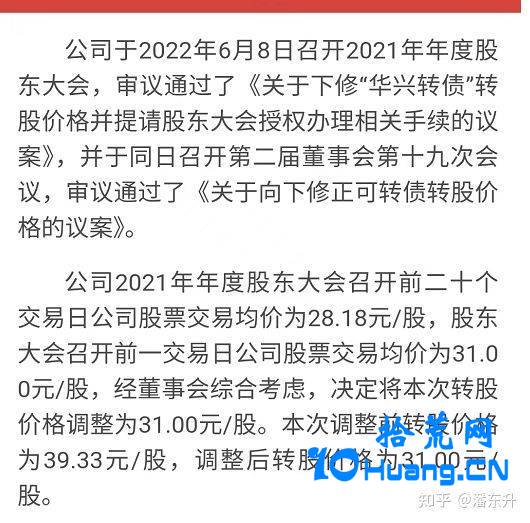

看完上面的话,或许我们还不能太理解,在这里以华兴转债为例进行说明。

华兴转债下修条款为在任意连续30个交易日中至少有15个交易日的收盘价低于当期转股价的85%。也就是说在连续30天内要有至少15天股票的价格低于转股价的85%,即低于39.33*85%=33.43。那么公司就有权下调转股价。

在2022年5月18日时,正股华兴源创在之前的30个交易日已有15个以上交易日股票价格低于33.43元,所以公司当日提议下修转股价。

二、下修条款相关名词解析

下修前转股价:即可转债下修前的转股价,华兴转债下修前的转股价为39.33元。

下修后转股价:即可转债下修后的转股价,华兴转债下修后的转股价为31元。

下修触发价:即股价达到什么时候就触发下修转股,如前面所计算的,当股票价格低于39.33*85%=33.43元,即当股票价格在一定时间低于33.43元时触发下修。

三、下修转股价的流程与规则

1、下修转股价的规则

下调修正后的转股价一般应不低于一个特定日期前20个交易日内该公司股票交易均价和前一交易日均价之间的较高者。

2、下修转股价流程

条款触发-董事会提案-股东大会审议-公布下修方案-实施

一般从提议到开会和公布方案,不超过一个月的时间。

四、下修的作用和意义

1、下修转股价后能让转股价值上升

华兴转债5月18日提议下修时的转股价值为58.2元,下修后的转股价值为:

100元(面值价),下修后转股价31元,正股价,29.54元。

100/31*29.54≈95.29元。

我们可以看到转股价值上涨37.09。

2、转股价值上升后转债价格上涨

转股价值是指把可转债转换成股票后,该转债能兑换成多少市值的股票,比如华兴转债1张是100元,原来能换到58.2元的华兴源创股票,现在能换到95.29元的华兴源创股票,这个时候市场上的转债投资者自然愿意出更高的价格去买华兴转债。

3、转债价格上涨后投资者盈利

从上图我们可以看到,当公司提议下修后,第二天可转债的市场价格上涨约6元。那么原本投资者低价买入的转债,因为转股价值上涨,可转债的价格也上涨了,所以投资者就盈利了。

4、转股增加,上市公司不用还债

可转债除了下修条款,还有强赎条款,强赎条款是为了让转债投资者把可转债转换成股票,那么公司公司的债就不用还了,因为用股权换了投资者手中的现金。

但是投资者为什么要转股呢?因为公司规定,当可转债的股票价格连续一定时间内,超过转股价格一定比例,就可以用面值价+当期利息来强制收回大家手里的可转债。

我们以华兴转债为例进行说明:

华兴转债的强赎条款为公司A股股票连续三十个交易日中至少有十五个交易日的收盘价不低于当期转股价格的 130%(含 130%),也就是说当华兴源创的股票价格,连续30天内有至少15天高于31*1.3=40.3元时,就会强制以100+0.3=100.3元收回大家手里的可转债。

原来的转股价为39.33元,股票价格达到39.33*1.3=51.129元,才能进行强赎。相比下,调整后的转股价能更好实现强赎,如果公司再释放一些利好消息,使得股票价格上涨,那就能更快完成强赎,把债主变成股东了。

如果你是110元买入的转债,你会愿意100.3元卖给公司吗?肯定是不愿意的。但是如果你转股后能得到的股票市值为:100/31*40.3=130元,就愿意转股了,因为不转股就亏了。这样就可以逼迫投资者把手里的债券转换成股票,上市公司就可以实现借钱不还的目的了。

五、如何查看是否满足下修条件?

可以在相关网站上查询已经满足下修的转债,也可以自行根据转股价和下修条款来计算是否满足下修,如下图所示:

六、什么样的转债容易下修?

1、大股东配售减持

在可转债上市时,原始股东具有优先配售的权利,根据《可转换公司债券管理办法》新规,持股5%以上的股东参与配售后,6个月内不得卖出。因此如果可转债发行后正股价格持续下跌,有可能带动可转债的价格大幅下跌,如果大股东配售资金加了杠杆,将进一步自身加剧流动性压力。在此逻辑下,转股价下修推动转债价格回升利于大股东减持。

如果可转债顺利下修,转债价格大幅上涨,那么大股东手里的可转债就能盈利比较多,这样卖出后可以把借来买可转债的钱还给别人,自己还能盈利一笔。

根据此原理,可以找到大股东配售率高,且满足下修条款的转债进行投资。

2、回售压力下被迫下修

回售条款,一般表述为“在可转债最后两个计息年度内,如果公司股票收盘价在任何连续30个交易日低于当期转股价的70%时,转债持有人有权将其持有的可转债全部或部分以面值加上当期利息回售给公司”。如果此时股价不振,可能会触发回售条款,转债持有人回售相当于公司进行了债券的偿付,加剧上市公司现金流支出压力。

通过下修可以提升转股价值,进而促进可转债的价格上涨,只要可转债的市场价格高于回售价格,就不会有人让公司还钱,那么就可以缓解公司的现金压力。

根据此原理,可以找到接近或者已经在回售期内,并且满足下修条款的转债进行投资。

3、降低财务费用的考量

可转债每年的票息利率较低,但是如果尽早让投资者转股,那么每年要付的利息就可以少很多,如果1年利息为1%,1亿元利息就要付100万元利息,100亿转债就要付1亿元利息,如果早1年转股,那么公司少付的利息,也算是盈利了。

七、提议下修后的结果

下修的底是指转股价下调到最低能下调的价格,因为下修条款中一般规定:下调修正后的转股价一般应不低于一个特定日期前20个交易日内该公司股票交易均价和前一交易日均价之间的较高者。

关于下修是否到底,在下修结果公告中,可以查看到,如下图所示。

1、下修到底

如果转债下修到底,之前市场预测能下修到底的,转债价格波动就不大;如果预测不能下修到底的,转债价格就会上涨,比如正邦转债提议下修后,大多数人预测转股价不会下修到底,但是真实情况就是下修到底,转债价格就上涨了。因为市场在在提议后根据预测下修幅度提前让可转债的市场价格上涨。所以达到预期就一般波动不大,超出预期就会上涨。

2、下修不到底

如果转债没有下修到底,之前预期会下修到底的,则转债价格会下跌。2017年上市的水晶转债,价格持续低迷,一直维持在90-95块,甚至2018年10月16日跌破90。2018年10月17日公司发布建议下修的董事会议案,转债价格迎来上涨。但是11月6日股东大会公布的下修转股价仅为16元/股,仍远高于10块左右正股价格,转换价值仅为62.5元,公告发布后,转债价格又大幅回落至90附近。

3、下修不通过

关于下修不通过的原因,前面有讲到过,这里简单说下,主要有以下几种原因:

大股东持有可转债,没有投票权限,小股东担心稀释股票价值,投反对票,因此同意数没有达到三分之二以上,所以下修不通过,如天路转债。

下修大会召开前期,正股价格上涨,股票价格接近或者超过转股价,没有下修的必要,如上22转债。

股权结构较为分散,缺乏绝对的决策者,尽管大股东参与表决,但前十大持股分散,意见不一,例如民生转债。

八、转债下修后怎么做?

1、没有持有可转债

如果在公告提议下修后,发现可转债的市场价格,并没有如期上涨的特别多,没有充分反映下修到底的价格,那么可以买入一些,博弈下修到底。

但是整体来看,一般大多提议下修后都有冲高,跟随买入,很容易成为接盘侠,如果没有充分的计算和知识储备,一般不建议买入。

2、持有可转债

如果可转债价格大幅上涨,建议落袋为安;如果可转债市场价格并没有反映出下修到底的市场价格,那么可以等等再卖出。

九、下修其他问题答疑

1、为什么满足下修条件,有的公司却不下修?

股票价满足下修条款后,发行人董事会可自行决定是否提议、何时制定方案并公告下修结果。拾荒 网(10Huang.CN),专注短线龙头战法技术技巧进阶。总结来说,下修与否,是公司的权利,不是公司的义务,即使满足条件,也有可能不下修。

不下修的原因一般是因为:公司有钱能够还钱;大股东未拥有绝对的投票权,因为需要有三分之二以上的股东同意才行,下修后股票数量会变多,使得每股价值变少,那么原有股东可能不会同意。

2、为什么有的公司没满足下修条件,也下调转股价?

由于正股分红,价格除权,增发新股,配股,派息也有可能导致下调转股价,但是这种一般幅度都不大。

3、为什么民企下修比国企容易?

大部分银行正股价普遍低于净资产,而下修条款通常包含向下修正后的转股价不能低于每股净资产,因此即便符合了触发下修的基本条件,也无法实施下修转股价或是下修无法到位的情况,国企也有很多类似情况。

民企的现金流压力更多,受限制情况较小,因此下修意愿会更强一些。

投资可转债之前,务必对每个名词,以及转股,强赎,回售和下修这几点搞清楚,否则你的赚钱基本上就是靠运气。

非常感谢你的关注,我目前已经分析了60+只转债的投资价值,后续会每天继续更新更新转债投资价值分析,还会有新债上市价格分析。