说说我是怎么做交易的——

1

分析逻辑:从大局观到小时图

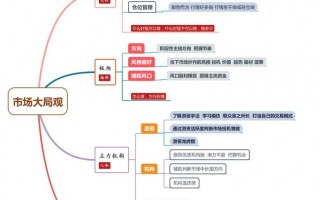

先判断大局观,如果是看空,那么我对于交易品种而言,做空少做多或者干脆不做多,做多的仓位要比做空的仓位轻得多。然后看具体品种,先看月线周线的位置,看方向并衡量报风比,如果月周线图形趋势向下,并且处于高位,潜在下跌空间很大,刚跌不久,这个就是我把握很大的图形,那么这个品种就是重点做空交易的对象,初始仓位也可以重一些,我再去看日线趋势,找趋势刚开始的交易点或者反弹节奏点,如果是趋势刚开始的交易点我就进场了,如果是后者我会在日线反弹感觉长度空间够的情况下,去小时图找趋势向下的启动点交易,这个原则就是当周、日、小时图同时向下共振的时候交易,胜算最高,月线周线定方向看空间,日线图看趋势的运行状态,小时图找买卖点。

我告诉你大局观怎么看,主要就是看伦铜和北海布伦特原油的走势,看月线周线就是看方向,如果向空,基本商品的走势就是做空为主的,然后看看CRB的周线月线图,这个相当于股票大盘指数,权重是铜和原油是最大的,所以这个不出意外也是一致的,然后看看外汇市场的走势,尤其是资源货币的月线周线走势图,比如澳元纽元,这样就可以知道美元的实际走势是如何的,如果美元的走势是配合商品做空的,那么商品大局观看空的胜算就更高,如果不配合,那么我们的大局观还是看空,因为做商品,商品的实际走势是第一参考因素,只是没有外汇的配合,我们的仓位可以轻一些,但是绝不能不去做空,然后去看看各主要国的股市情况,要是也是看空的,那么就是也支持商品市场做空,这样我们的做空胜算又提高了,做商品参考的走势图影响由强到弱的分别是CRB(铜,原油),外汇美元(澳元纽元加元),全球股市方向是否一致。区别只是仓位上的处理而已。

2

交易技术:寻找规律,阅读万遍,其意自现

多观察,发现规律联系,金融市场之间是有联系的,不是孤立的。

就像一个大机会,比如经济危机,会发现几乎全球股市只是波动细节有差别而已,结果是惊人相似的。股市无一幸免,国际商品全部暴跌,美元暴涨,这个绝不是偶然的,这些市场走势越一致,那么机会就越大,但是这个细节的差别也足以要人命,对于市场波动细节的掌控是需要扎实的交易技术能力的,如果这个能力不够,看对方向照样赚不到钱还可能赔钱。所以持续赚钱必须要能看对做对才行,看对是发现交易机会,做对就是把握交易机会,两者缺一不可。

其实看对做对都是要依靠交易技术的,没有交易技术我们就不能从图表中发现感受到机会,没有交易技术,我们就不能合理的加入机会产生的趋势进行获利。这些都是依赖于技术能力的。

你就观察啊,看看趋势之前市场在干什么,趋势之中怎样还是正常的,什么情况下趋势可能结束,总结规律,就是反复看,阅读上万图表,其意自现。没有一个人上来就能理解的,看多了,熟了,自然就理解了。

3

做一个笃定的趋势跟踪交易者

具体到个人交易者的操作层面,交易切入的时机选择不能在太大周期里也不能在太小周期里,太大周期,你要承受的止损空间也大,你就要用非常非常轻的仓位才能应对,这样会浪费大级别的机会,如果周期太小,杂波就非常多,你可能会止损过于频繁而累积起来损失的资金也不小,所以要走中庸之道,不大不小的周期去切入进趋势,这样才能平衡机会和风险。小时图以下,我基本不看(除非暴涨暴跌后会注意十五分钟图的扭转撤退),就是我说的,杂波会成倍增多,为了一点成本优势可能要面对很频繁的止损,这个就又是一种失衡了。我不做日内的,累了半死还赚不了多少钱,好几年过去,赚过钱赔过钱总的来说留不住钱,还在原点不后退就不错了,专给券商交易所打工的,他们最爱日内炒单的人。

那么,做为一个笃定的趋势跟踪交易者,止损也好止盈也好都是根据波动的节奏去设定,离现价留有一定的空间,你既可以承受的回撤,也是给市场松绑,把市场箍得太紧就很容被振出局,这就是移动止盈的作用,我们被动的跟随市场的节奏去步步为营,除非是趋势很夸张、极端,强烈的感觉到了物极必反的阶段,我们凭经验主动止盈急流勇退之外,大部分的交易就是被动跟随,让市场下来去触发止盈,而不是轻易的主动止盈。有的朋友喜欢一直被动止盈到最后,这个我不做评价,有利有弊,我是平衡了一下,主动止盈一部分,少量被动止盈,因为我觉得该退则退,不能太贪,就像李嘉诚老先生说的“不赚最后一个铜板”,这点我跟他的看法是一致的。该怎么做就怎么做,错了有止损保护,对了就也是按规则去做,该持有持有,该加码加码。我极少有纠结犹豫的时候,因为我把止损看成是自然而然的事情,你看不开看不淡,自然不能总是按规则去做,时不时就把自己的情绪掺合进去了,而市场正好是调动情绪的高手,你一摇摆,它就找这个漏洞让你犯不该犯的错。

交易——是对整体形势的衡量后得出的适当对策。如果你把盈利保护放在趋势方向的前面,显然是不对的,这反而很容易亏损。我一直在说,在趋势刚动不久,我都是要单子不要浮盈的;但是阶段涨幅过大,趋势加速,我都是要浮盈不要单子的。

4

从头捋一遍,看看思路

我们从头捋一遍:

首先:你交易的是基本形势,就是宏观市场方向;

第二:是你交易品种的趋势大方向(我看周线);

第三:是当前价格走势所处的位置,是在趋势的什么位置,是趋势刚开始不久,还是趋势的中期,末期?如果做空,观察是反弹形态中,还是接近反弹结束点,如果是前者,那么等待,如果是后者,那么准备在时机出现时交易(做多同理);)

第四:针对前三点制定杠杆仓位,这一般取决于你能承受多少亏损,这个亏损必须合理;

第五:进场交易后立即设定止损位,若反向波动,到止损位必须止损,不到止损位,可以再次衡量当前形势,决定是否需要减仓操作,若按照你预期的方向进行,那么在一定的盈利后止损设到成本价,保证此笔交易不亏损;

第六:浮盈加码就不用说了,趋势启动点或者回撤结束点加码根据,一个正常像样的周线波段通常有加码3-5次的好机会,具体看操作的资金规模和趋势级别;

第七:当盈利奔跑起来后,按照对形势的衡量来决定止盈是宽止盈还是窄止盈(这个往往依照你交易品种的趋势长度是刚开始还是已经够长,下面或者上面空间巨大还是很小还综合决定),需要根据自己的经验灵活取舍,做空时接近目标位,遇到阶段冲底,就要主动减仓(做多同理),什么时候心要狠,以保住单子为主,什么时候兑现欲望要大于守仓,以保住盈利为主,价格运行阶段不一样,应对的策略也就不一样。 就是这样。

附:三只鸟的不同命运故事:

很久以前,曾经有三只小鸟,它们一起出生,一起长大,等到羽翼丰满的时候,一起寻找成家立业的地方。

它们飞过了很多高山、河流和丛林,飞到一座小山上。一只小鸟落到一棵树上说:“这里真好,真高。你们看,那成群的鸡鸭牛羊,甚至大名鼎鼎的千里马都在羡慕地向我仰望呢。能够生活在这里,我们应该满足了。”它决定在这里停留,不再往前飞了。

另外两只小鸟却失望地摇了摇头说:“你既然满足,就留在这里吧,我们还想到更高的地方去看看。”

这两只小鸟继续飞行,它们的翅膀变得更强壮了,终于飞到了五彩痖斓的云彩里。其中一只陶醉了,情不自禁地引吭高歌起来,它沾沾自喜地说:“我不想再飞了,这辈子能飞上云端,便是最大的成就了,你不觉得已经十分了不起了吗?”

另一只鸟很难过地说:“不,我坚信一定还有更高的境界。遗憾的是,现在我只能独自去追求了。”

说完,它振翅翱翔,向着云霄,向着太阳,执著地飞去……

最后,落在树上的小鸟成了麻雀,留在云端的成了大雁,飞向太阳的成了雄鹰。

麻雀、大雁和雄鹰,它们的命运为什么不同呢?

启示:

一个很明确的答案就是:它们对自我的要求不同。麻雀满足于树梢,所以它的世界只有几丈之高;大雁满足于云层,所以它永远都飞不出层层云雾的缠绕;雄鹰则不懈追求,力求最高,所以它的世界阔及宇宙。

三只小鸟不同的生命追求,恰与企业中的三种人状况相似。

第一种人如同麻雀。

与他人起点相同,却飞得最低。这是因为,他们在工作的过程中,一味地满足于“差不多就行了”,做事不到位,处处找借口,拖延、倦怠、失责已经成为他们的习惯,最后只能成为企业中的“烂苹果”,被企业踢出去。

这类员工若想继续在职场中立足,必须转变工作观念、端正工作态度,将目标“拔高”,努力前进,如此才可能扭转职场中的不利态势,赢得发展先机。

第二种人好似大雁。

对麻雀的“树梢高度”充满了不屑和惋惜,所以他们选择了继续高飞,但也仅仅止于表面上斑斓无比的云层。这些人虽然做事勤恳,能够尽量将任务完成,但容易满足于现状而失去进取心,最后也只能沦落为平庸的员工,时刻处于被剔除的边缘地带,一旦有所松懈,就有可能像“麻雀”一样被企业“踢出局”.

这类员工若想避免被剔除的厄运,就必须从此刻积极主动地改进自己的工作方式,树立更高的工作要求,尽职尽责,忠诚敬业,积极充电 ,成为职场中的常青树。

第三种人犹如雄鹰。

雄鹰志向高远,它的目标是云霄,是太阳,是无止境的高度,所以也只有它能够飞得最高、看得更远。而这样的员工也就是企业最需要的人——称职的员工。

他们尽职尽责,把工作视为生命的信仰;他们自动自发,永远超出老板的期待;他们做事到位,拥有最完美的执行力;他们追求“功劳”,争取拿结果来复命;他们精益求精,让自己无可替代;他们做事高效,忙会忙到点子上;他们精于思考,带着思考来工作;他们目标高远,凡事追求最好,是企业里最受欢迎的人。

「 拾 荒 网| 10Huang.CN 」,你的炒股专家。

标签: 大局观

版权声明:文章来自网络!方法技巧仅供参考!拾荒网10Huang.CN,财富在手十指紧握!与努力的人共勉!