波动率微笑

B—S公式(布莱克—斯科尔期权公式)假设期权隐含波动率固定、标的价格服从对数正态分布。而实际上,标的价格服从的分布,尾部厚于对数正态分布,由此将出现波动率微笑现象;下行的概率高于对数正态分布,导致出现波动率偏斜。对权益类期权而言,到期日较近期权的波动率曲线,混合了波动率偏斜及波动率微笑,一般将具有该特征的波动率曲线称为“坏笑”。

从期权平价公式可推导出,具有相同标的、执行价、到期期限的欧式看涨期权与看跌期权的隐含波动率相同。因此,可将看涨期权与看跌期权的隐含波动率曲线组合在一起,也就是将虚值看跌期权、平值期权、虚值看涨期权的隐含波动率组合在一起,然后在执行价格等基础上,得到波动率微笑曲线。之所以未考虑用深度实值期权来构建波动率微笑,是因为深度实值期权具有较宽的买卖价差,在此价格基础上得到的隐含波动率可能并不可靠,由此转而使用虚值期权。

某种意义上来说,

波动率微笑是关于隐含波动率与执行价格关系的函数。

波动率微笑横跨了不同执行价格,但并未横跨不同到期日期。将同一标的、多个到期日的期权波动率微笑组合在一起,将形成波动率曲面。在波动率曲面上,通过插值,可得到各个到期日、不同执行价格期权的隐含波动率。当某一期权没有买卖报价,在隐含波动率曲面上找到近似点附近的隐含波动率,可作为该期权的定价参考。

为了更好地比较隐含波动率,比较不同标的的波动率水平,

波动率微笑的含义可进行拓展。比如,将波动率微笑定义为隐含波动率与执行价格除以平值执行价格之间的函数关系。

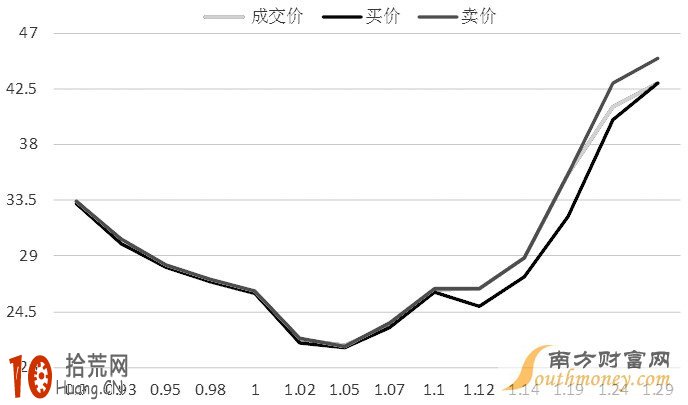

图IO1406日收盘阶段的

波动率微笑(2014—06—06),给出了今年6月6日沪深300股指期权仿真合约中到期月为6月的期权(下称IO1406)

波动率微笑,无风险利率设定为4%,假设1年365天,模型采用的是未考虑分红的B—S公式。实际上,采用考虑分红的欧式期权定价公式更贴近实际,由于分红比率判断等原因,本文并未考虑分红因素的影响。

图为基于IO1406日收盘阶段的

波动率微笑(2014—06—06)

从IO1406日收盘数据的波动率微笑可知,期权处于平值状态,波动率相对较低,移动到虚值状态或实值状态时,波动率变得越来越高。可观察到虚值看涨期权与虚值看跌期权的波动率是非对称的,也就是出现了波动率偏斜。

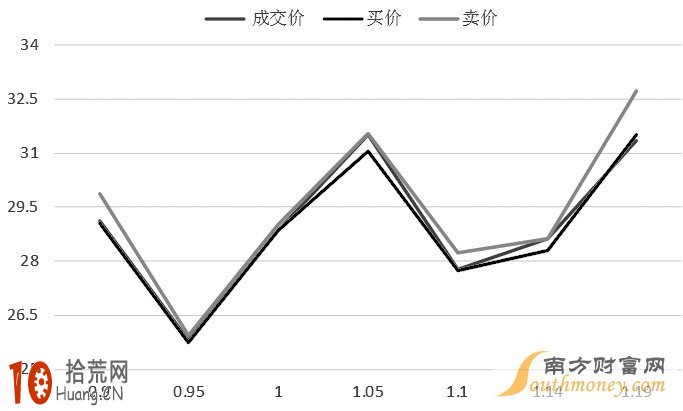

图IO1412日收盘阶段的波动率微笑曲线显示,到期月为12月的期权(下称IO1412)隐含波动率也并不是一条平坦的曲线,表现出与IO1406类似的特征,但是平滑程度较差,IO1406的

波动率微笑平滑程度较高。基于海外市场指数期权买卖价差基础上推导出的波动率微笑曲线,经常出现锯齿状形态。特别是虚值幅度较小的期权,通常具有较大的买卖价差,导致隐含波动率的锯齿形态明显。相对而言,从IO1406和IO1412日收盘阶段的波动率微笑曲线可知,买卖报价基础上推导出的隐含波动率曲线,并未出现明显的锯齿形态,点间的连续性较佳。

图为基于IO1412日收盘阶段的波动率微笑曲线(2014—06—06)

在IO1406和IO1412日收盘阶段的波动率微笑曲线中,将执行价格与平值期权执行价格的比例控制在0.9—1.1范围内,

波动率微笑呈现“左高右低”的特征,与海外成熟市场权益类期权的波动率微笑形态基本一致。

波动率微笑的存在,表明B—S公式有低估深度实值期权与深度虚值期权的倾向。负向波动率偏斜的存在,意味着低执行价期权的波动率较高,其价格应大大高于B—S公式测算的期权价格。

与此同时,可以观察到低权利金的看涨期权波动率,随着执行价格的上行而上行,这说明IO1406具有“坏笑”特征。除了波动率“坏笑”特征外,我们也发现IO1406具有周内效应。IO1412仿真合约收盘时段,交割日最近的期权合约,每日隐含波动率曲线各点的均值表现周内效应,隐含波动率周一大幅上行,周二开始小幅下降,周五大幅下滑(未分析IO1406是否具有日内效应)。

波动率曲线的动态演变规律

波动率曲线可按照到期日、执行价,从三维降至两维。因此除了按照到期日将不同执行价期权隐含波动率连接

波动率微笑曲线外,还可将某一执行价在各个时段的隐含波动率连接起来,得到一条隐含波动率曲线,该曲线将反映随着时间变动波动率是如何变化的。

首先固定执行价,然后将各个时段的隐含波动率曲线连接,可得到一条隐含波动率曲线,该曲线将反映随着时间变动波动率是如何变化的。不同市场状况下,波动率偏度的演变特征也不同,不能拘泥固化。

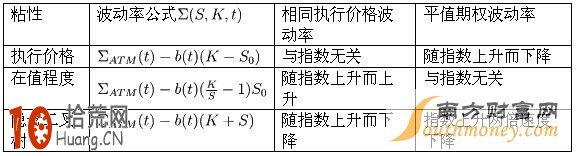

本文采用Derman于1999年划分的波动率曲线的动态演变方法,分别是执行价格粘性、在值程度粘性以及隐含二叉树粘性三种模型。

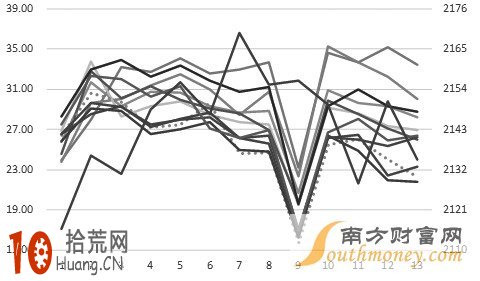

首先将各个执行价对应的虚值看跌期权、平值期权、虚值看涨期权以及指数组合在一起,分析13个交易日隐含波动率曲线的演变情况。整体来看,波动率偏度下降趋势明显。值得注意的是,5月30日IO1406仿真合约波动率偏度大幅下降,跌幅最大的是平值期权以及距离平值期权较近的4个虚值看涨期权,而指数几无变动,该日波动率曲线的演变不符合随时间变化的波动率动态演变规律。

表为波动率曲线的演变模式

图为2014年5月20日至6月6日IO1406仿真合约不同执行价的隐含波动率曲线

波动率曲线演变分为两个阶段:

阶段一是指数出现上升趋势,隐含二叉树粘性指数从2115点上升至2155点,各个执行价格期权的隐含波动率下行,平值期权的隐含波动率下降幅度更快,达到6点。

阶段二是指数窄幅波动,Delta粘性与执行价格粘性指数“一升两降”,各个执行价格期权的隐含波动率下行,符合执行价格粘性的特征。平值期权的隐含波动率同样下行,与指数走势无关,符合在值程度粘性的特征。

我们再从回归分析的角度,判断执行价格粘性是否存在。一旦期权波动率随着时间的变化规律满足执行价格粘性,那么短期无论标的价格如何变动,每一个固定执行价格期权的波动率都将基本保持不变。对于平值期权,如果标的资产价格上涨,则波动率将下降。执行价格粘性的表达式为:∑(S,K,t)=∑ATM(S0,t)-b(t)(K-S0)。

其中S为标的价格,S0为初次观察到波动率偏斜时的标的价格,K为某一固定执行价格,∑(S,K,t)为由B—S公式推出的隐含波动率,b(t)为波动率偏斜的斜率。当负向偏斜时,b(t)为正。从表达式可看出,t时刻,固定执行价格期权的隐含波动率,与标的价格 S独立,不受其影响。

为检验粘性是否存在,本文按照执行价格粘性满足的表达式,对IO1406在不同时点的波动率、执行价格、标的价格以及平值期权的波动率进行回归分析。结果如下,b(t)项的t值为3.63,回归系数在1%的水平下显著,该数据表明IO期权波动率具有执行价格粘性的特点。类似地,进行在值程度粘性的统计分析,结果均表明b(t)项的回归系数在1%的水平下显著,显著程度相对一致。因此,回归分析的结果与通过观察方式划定的阶段相吻合,即波动率与在值程度、执行价格相关。由于观察的样本数量较小,时段较短,该结果可能缺乏稳健性,因此不能将其视为在较长时间范围内,或者在交易切换至正式环境中,也将得到类似的结果。

划定波动率随时间变动的特征后,交易中可依据该特征制定交易策略。比如,交易固定执行价格期权的多头偏度头寸时,在波动率表现在值程度粘性阶段,一旦现货价格表现单边趋势,需引起注意。原因在于在值程度粘性阶段,即使现货价格波动,平值期权的波动率也将不变,这将导致偏度平坦。同时,做多偏度的头寸,需要承担偏度Theta值(期权的风险指标)的成本,在偏度平坦以及时间价值侵蚀下,多头偏度将无利润可赚。

波动率交易

就衍生品的不同分类而言,涉及 波动率交易的方式多种多样。除偏度交易和波动率价差交易外,还可将波动率交易分为曲面分析、跳跃交易、相关性交易、微笑顶底部交易。

首先是波动率曲面分析。在不断得到记录了横跨不同执行价(波动率偏斜、波动率微笑)与到期日(期限结构)的波动率曲面后,参与者可以凭此发现定价错误与套利机会。比如,分析买卖价差、最新收盘价基础上的隐含波动率,识别可能的定价错误。如果波动率曲面与标的的运动方向具有负相关关系,做多偏度(买入虚值看跌期权、卖出虚值看涨期权)的头寸将赚取到利润。当市场下跌时,做多偏度的策略将获利。

其次是波动率跳跃交易。机构以及结构化产品对指数的需求,推高了指数期权的隐含波动率。此时,可通过卖出指数波动率以及买入指数成分股期权波动率,来实现相关性交易。原理在于两个标的具有一致的波动率成分,相应期权价格应该是互相关,同时隐含波动率价差将均值反转。在波动率微笑基础上,察觉到隐含波动率跳跃出现以及预计到跳跃将回复后,卖出或买入波动率。买入低波动率可能有一定利润,但如果进行Delta值对冲,购买低价波动率可能招致损失。

最后是微笑顶底部交易。买入微笑底部的期权,同时卖出微笑顶部的期权,类似于蝶式价差期权交易。

波动率交易方式,除了传统上经常使用的跨式期权以及宽跨式期权外,纯粹波动率交易更多地倾向于使用波动率期货等来实现交易意图。拾荒网。

标签: 波动率交易