这篇讲讲新股估值。上篇链接《无涨跌停限制规则下的新股定价博弈战法 1:新股博弈总体框架与三种主流模式(图解)》

新股定价的意义在于,在新股上市初期,尤其是无涨跌幅限制的前五个交易日,作为辅助找到可以介入的高潜在收益品种,以及从估值的角度回避一些大坑。

无涨跌幅限制的新股天然具备投机性质,这决定了新股的定价是一种模糊的正确。也意味着,炒新是一个综合情绪和基本面因素的定价博弈。

情绪溢价更多是一种综合的定性,需要结合炒新周期、市场情绪、稀缺性等,不太容易用绝对量化的方式去把握。

但在情绪定性之前,我们可以做的基础工作是,基于股票本身的价值做一个定量分析。这也是这篇文章的侧重点。

基于价值的估值,并不意味着一个必到的目标价,而是尽可能得出市场认可的基础价值锚。在这个锚的基础上,再结合情绪的判断,就更加有效了。

新股估值的基本原理:比价。一个公司的合理价值,计算方式有很多种,而最简单有效的方式就是在同一个市场里面找到相似的标的。

道理很简单,比如要给一款苹果A定价,最直接的就是看现在市场上的苹果一般卖多少钱。只要苹果是苹果,就不会太超出苹果应该在的价值区间。找到口感、产地等都相似的苹果B,苹果A的价值就可以大致得出了。

新股估值也是类似的。已经上市的公司现在的价值,可以视作一个,市场通过合力博弈出来的公允价值,也就是相似的东西,市场就是认为值这么多。

所以,找到相应的参照物进行比价,是新股定价的基本思路。

而要找到参照物的前提,是搞清楚你要估值对象的属性是什么。这就是我们做新股定价的第一步了:

一、对要估值的股票进行分类定性

对一个新股定性主要从2个维度出发:

1.是不是好行业?2.稀缺属性如何?

需要的信息,基本上都可以从招股说明书的这个章节里找到。

1.行业

(1)大行业是什么,是否是朝阳行业?

市场对于不同大行业的估值是不一样的,第一步要看的是传统行业还是高新技术行业,搞清楚这个大类。

比如一个半导体公司,天生和一个做传统钢铁的公司,享受不同的估值水平。

接下来要看的是,这个公司属于大行业里面的什么细分?这个细分是否景气?即使是一个整体景气的大行业里面,细分行业也是分三六九等的。

(2)属于行业里面什么细分?行业增速怎么样?

这个需要联系到计算器那篇文章中的分析框架,从需求的角度去看这是不是一个空间很大的行业。

这个细分未来需求逻辑是什么,未来市场是否足够大?

注意,这个市场是否大,不能只看绝对空间。更重要的是未来还有多大的空间,以及这个空间落地速度。

比如,电网相关的公司,市场空间是很大的,但是国家电网投资的高峰期已经过去了,后续没有更多的增量空间,这是假的空间。

另外,注意可落地的速度。落地需要时间的,更需要看产业趋势的确定性和空间,比如新能源汽车是未来确定的趋势,而且又足够广阔(万亿的汽车市场的替代),这也算是好行业。

最直接的,一般能在招股说明书中找到行业空间和细分行业的增速,一般来说连续15%的年化符合增长率的行业就可以算是快速成长的行业了。

从上下游关系看,这个细分是不是一个高弹性的环节?

之前我们讲过一个疫苗添加剂的例子,价值量太小,最后实际是不受益的。

另外,有个小经验:同行业耗材类公司一般比设备类公司更受市场认可,除非这个设备是极其高端、稀缺,且不可替代的设备。因为耗材的消费频次更高,设备相对来说,会有一个更长的更换周期。这也是为什么消费股一般来说估值更高,因为业务相对更加稳定。

举个例子:两个科创板新股,燕麦科技和松井股份。拾荒网专注短线涨停板打板技术技巧进阶。两者都是消费电子产业链,按理来说,都是高新技术产业,且景气度不低。但燕麦科技做的是设备检测,基本上买一次能用几年了。松井股份做的则是手机、新能源汽车的涂层,是需要重复购买的。这导致,同样的利润,燕麦60亿,松井90亿+。

拿天智航举例,什么是好的行业:

细分是骨科辅助机器人,属于骨科赛道,景气度很高。

需求逻辑:骨科医生患癌概率高,骨科手术的风险大,骨科辅助机器人能提升手术精准性,降低医生体力消耗,延长资深医生执业年限,长期来看这个东西渗透率提高的逻辑是合理的。

未来空间很大,21年全球医疗机器人207亿美元,14-21年增长率在30%,一个高速增长的赛道。

2.稀缺性属性

首先,在A股里面是否唯一,或者可对标的公司很少?

可以说,稀缺性对于新股炒作来,是最重要的一个属性,足够稀缺的情况下,甚至可以放宽其他条件。市场喜欢新东西,这一点永远都不会变。最优秀的在国内甚至全球没有对标,次优秀的,在A股里面完全没有对标的公司,再差一点的,A股上可对标的很少。

在行业中的地位如何?

一般在这个章节中,你能找到市占率相关的内容,可以从市场份额中看出这个公司在行业中的定位,这是最直接的。包括全球的地位、国内的地位,对于特别好的行业,只要是国内领军者就足够好了。

其次,还可以看公司业务对比,做的东西是否有本质的不同?(即高端和低端的区别)

最后,是是否存在亮点。这个“亮点”的形式有很多,本质上是使得这个公司区别于同行的东西,比如别人都没有进入中芯国际供应链,而这个公司进了,这是亮点。

对比两个稀缺性不同的公司:

天智航:A股没有可对标公司,虽然在全球属于刚起步,但在国内属于第一名。从招股说明书还能得知,公司称主营产品的技术指标已经与国外产品同等级。

南亚新材:从行业上看,做pcb板上游覆铜板,理论上说这是个挺景气的行业,但细看,景气的5G板占比非常小。再看市占率,可比公司中,生益科技市占率12%、金安国纪5%、南亚新材2%。明显,在行业里面也是不那么突出的水平。

根据上面的梳理,我们大致可以将需要估值的公司放进几个不同的筐子里:

第一大类:

A.好行业,A股内无对标,行业头部选手

B.好行业,A股内有对标,行业头部选手

第二大类:

C.好行业,A股内有对标,非行业头部选手

D.行业一般,A股内无绝对对标,行业头部选手

E.行业一般,A股内有对标,非行业头部选手

二、需要准备什么基础数据

对于A类,需要找到的是全球行业龙头的营收、利润、市值数据。

对于BCDE类,从招股说明书中,提到的A股可对标公司都挑选出来,整理好营收、利润、市值、市场份额等数据。对于D类,无绝对业务可比的公司,可以找同一大行业的对标公司。

比如:

三、不同类型新股估值的案例

A.正常情况下的估值方式

所谓正常情况就是指可以找到对标公司、以及营收和利润正常的新股。主要的估值思路就是找到对标的品种,按照利润或营收的规模做估值的对标。上面所说的BCDE类基本都可以以这种方式估值。

一般有两种方式:

第一种,按照市值=年化利润*行业平均PE的公式,将可比公司PE的平均值计算出来,并且乘以该公司的净利润。(如果亏损,可以用营收体量代替)

第二种,如果能找到业务非常相近,并且营收和利润相近的公司,可以直接对标。

我们必须承认,大部分能被对标的公司都是相对平庸的。

而大部分平庸的新股,一般都缺乏由自身内在价值驱动力。这是最普遍和常态化的,就像股市里大多数股票并不能依靠自身逻辑上涨,更多是依赖于指数行情、板块行情以及情绪炒作。

尤其是上面的分类中C、D、E都属于这类的公司,因为地位和行业并没有非常强的辨识度,可对标的标的一抓一大把,基本上很难出现基本面驱动的炒作,情绪在炒作中占更重要的位置。

B类新股相比则好一些,由于属于行业前排的龙头,除了以上两点,即使估值已经比较合理,也有可能出现有板块和自身地位的溢价。

对于这一类新股,其可参与情况更加局限,一般两种情况才更值得参与:

1.出现了明显的低估后的估值修复,一般发生在情绪差时出现的折价

2.由于板块效应以及炒新周期回暖等因素,纯情绪主导的炒作

配合估值能够解决的,是第一种情况。前提是我们把基本的价值区间算出来。

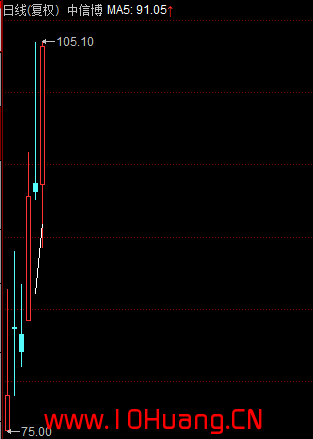

例1:中信博

主营业务是光伏跟踪支架,属于光伏行业里的细分龙头,属于B类,景气行业里面有对标公司的。

可以找到一个体量差不多的对标公司,爱康科技(总市值100亿,2018年营收48亿,净利润1.1亿)。

中信博19年1.62亿净利润,营收22.84亿。

这个对标时出现了一个问题,因为爱康科技19年有财务洗澡,利润爆亏,这种情况下可以选择正常年份所对应的营收和利润作为对标参考。

那么按照净利润的比例来计算:

中信博净利润/爱康科技净利润=1.62/1.1=1.47

中信博市值 = 1.47* 爱康科技市值 = 1.47 * 100亿 =147亿

也就是不考虑其他情绪溢价的情况下,中信博合理的基础价值是147亿。

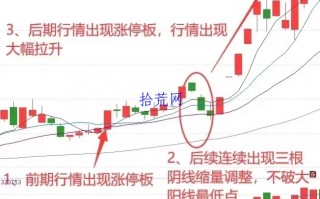

看看实际上是怎么走的:

由于科创板情绪低迷,中信博上市首日的开盘市值为100亿,出现了比较明显的低估。结合当时科创炒新已经被压抑已久,出现了一个质地不错,拾荒网,一个有价值的炒股知识进阶网站。且相对于基础价值低估的品种,是值得尝试的。虽然过程比较波折,但最后走出了趋势性的修复。

例2:芯朋微

虽然这是个半导体票,但是做电源芯片的门槛相对没那么高,可对标的公司也挺多,不算行业里面的龙头。按照我们的分类算是个C类的公司。

找到对标公司:

上海贝岭:132亿 市占率0.23%

圣邦股份 567亿 营收7.92 利润1.76亿 市占率1.13%

芯朋微:营收3亿 净利润6000w 市占率0.4%

大致可以对标的是上海贝岭,对应差不多130亿的市值。

结果:虽然是个C类公司,但符合出现了低估,相比130亿左右的估值,当时开盘市值100+。当时也叠加了科创新股氛围的回暖,同时享受了估值修复和情绪溢价,修复130亿后最高到186亿,这部分更多是情绪带来的溢价。

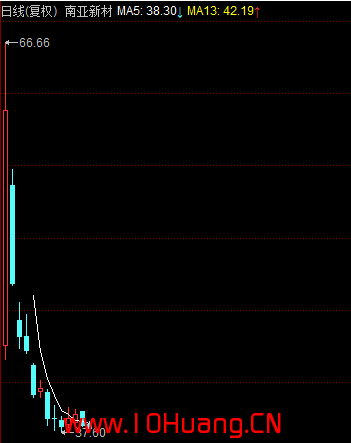

例3:一个不成功的案例,南亚新材

首先拿出我们整理好的数据:

方法1:可以看到几个可比公司的平均PE为50倍,南亚新材19年的净利润为1.51亿,那么估算市值=1.51*50.13=75亿

方法2:通过前面的步骤可以知道,华正新材业务基本一样,营收和利润也差不多,那么按找利润的比值可以来计算南亚新材的。

华正新材利润1.02亿 / 南亚新材利润1.51亿=0.675

那么南亚新材市值* 0.675=华正新材市值。即南亚新材目标市值=62/0.675=91亿

结果:这个票就是上面所说的第二种情况,除了基本面估值以外,情绪也占很大一部分,上市首日恰好是科创炒新氛围好的一天(这就是我们上一篇提到的,情绪投机模式,接着之前震有科技,大地熊他们的超级赚钱效应,拉了一个情绪涨幅),一度到了160亿市值。

在特殊的情绪节点下,这种情绪投机并非不能参与的,但是参与时要明白,这种太过偏离价值中枢的纯粹情绪投机,情绪退去后,大概率会走向价值回归,需要按照情绪的玩法及时抽身。

例3:如何回避圣湘股份这样的坑

前阵子有一个新股,圣湘生物,买入当天直接亏损接近30%。其实从估值的角度,可以回避过这个坑。

这类新股的陷阱在于:业绩不可持续性暴增的品种。

圣湘股份,看一下相关业务,其实是非常一般的一家检测仪器公司,但是因为今年疫情,做检测盒业务赚太多钱了,中报12亿,推断全年18亿。

如果按30倍的行业平均PE来算,对应540亿市值。上市首日开在624亿,如果按照这个市值介入,后果就是大亏,目前的市值是440亿。

我们的解决方式是:行业估值上限。即行业里有明显更好的公司,那么这些公司的市值应该是其天花板。

比如:华大基因,基因生物国内的独角兽,技术含量不是一个级别的。而且华大业绩也不差,中报17亿,实际当时市值580亿。达安基因,平常业务市占率数倍高于圣湘,市值325亿。

对比下来,至少估值是绝对不能超过华大的580亿的。理论上,都不应该高于达安基因太多。折中的方案就是拿算出来的540和达安的325平均,432亿。

B.特殊情况的新股估值

实际上会遇到一些特殊情况。

比如,没有对标公司。

比如,A类中往往有很多行业很好,地位也不错的公司,但现在的盈利体量很小,如果因此给一个比较低的估值,对于它们来说是不公平的,并且也没有实战意义。毕竟,有人调侃,科创板真正好的公司都带U。能打破盈利规则上市的,往往都有其亮点所在。

注意,分类中CDE也会有一些利润体量很小的企业,但我们不放在这一块。因为太过一般的公司,直接对标就可以了,即使没有利润也可以对标营收等。

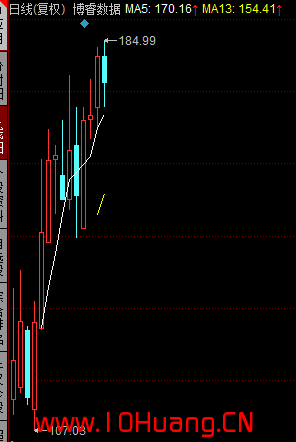

例1:海外龙头对标,博睿数据

这是一个无绝对可比公司的股票,无对标公司反而是好事,因为意味着稀缺性。但具体估值怎么估呢?

国内应用性能管理领域的领先企业,收入规模国内第一,A股无对标,稀缺性是确认的。

应用性能管理服务(APM),为企业级客户提供应用性能监测服务、销售应用性能监测软件及提供其他相关服务。

说人话,最直接的应用就是监测后台应用数据,用户行为数据分析,比如你浏览了某个商品,抖音就开始推荐了,用到的就是这种技术,精准营销。腾讯、阿里巴巴、今日头条等都是它的客户。

找到海外对标公司:

Dynatrace,2020年上半年营收10.84亿元,净利润0.894亿元,市值710亿元

NewRelic,2020年上半年营收11.33亿元,净利润-2.10亿元,市值230亿元

DataDog ,2020年一季度营收9.10亿元,净利润0.45亿元,市值1636亿元

博睿数据 利润6000w 营收1.65亿

营收差距差不多在10倍左右,市值可以做个平均,858亿。

这几个对标公司营收按10亿来,1.65/10=0.165

0.165*858=141亿

另一种方式,我们上面也提到过,细分没有直接对标,但可以找到近端同大行业的新股做对标。

比如,同样属于电商营销属性的光云科技,营收4.5亿。当时光云200亿,按营收对比地出博瑞数据在73~80亿之间。

结果:

一开始开出来是差很多的,后来科创板大跌,反而这个一直涨,这有价值修复的因素在。不过,现在市值只有78亿。对于第一种估值方式,由于对标品种有一个市值太大,最后出的结果差异很大,这种情况可以考虑平均一下。

当出现估值和市场表现差别很大的时候,需要回头检查一下自己的估值逻辑是不是出现问题了。如果没有,这有可能是一个预期差。

例2:远期计算器+龙头对标法,天智航

现在没有盈利,或是远期才能放出盈利,但是预期未来会很好的公司,可以用龙头对标法或远期计算器的方式。

这一般有个前提:至少在A股里面是没有对标的,如果有可对标标的,那直接对标计算就可以了。而且尽量是已经做到国内第一,跟国外差距大也没关系。

采用远期计算器+龙头对标混合的方式。

未来利润计算:

公司预计,20年到23年销量120/200/250/300台,后面除了卖设备之外,耗材占比会提高。毛利率80%以上,净利率20%多。(数据需要自己挖掘)

那么按照1000万/台价格,23年营收达到30亿元,6亿净利润。

海外龙头直觉外科营收315亿元,净利润95亿元左右,总市值4500亿

那么:天智航23年能达到直觉外科1/10的营收,那么对应450亿的市值。拾荒网,一个有价值的炒股知识进阶网站。因为是3年后,而且技术壁垒比较高,综合一下折价30%,也就是450*70%=315亿是这个阶段比较合理的估值。

结果:实际上当天直接开在了300亿以上,最高达到600亿。这个例子中,说明对于真正稀缺的好公司,需要综合当时的情绪给新股溢价。这个我们后面会说。

例3:市销率法(PS)+龙头估值溢价,奇安信

奇安信是国内网安第一,并且国家队,营收基本上近年一年翻一倍,行业和地位都是极其稀缺的品种。虽然国内有同行业公司,但都基本不可比,因为打不过。是个亏损公司,上一节我们讲对于这种烧钱研发、换份额的公司,可以用市销率法。因为龙头地位,可以给予一定的龙头溢价。

参考同类型公司,深信服、安恒信息PS为12倍。海外云安全龙头crowdstrike PS 48倍。

对比A股标的,从12倍溢价给到15倍,差不多是总龙头的三分之一,比较合理。(估值到这种时候这些数字是有拍脑袋嫌疑的,差不多不夸张即可)

奇安信明年预计的营收66亿,对应15倍PS=990亿。

这个例子也可以看到,估值出来,实际还是市场说的算,目前奇安信长期躺在700亿出头,科创大票普遍处于这样的状态下。这个估值的准确性,需要让时间去证明了。

例4:研发导向的创新企业,神州细胞

科创板带U的品种里,又有一个异类:创新药公司。这一类代表着需要长期投入研发,再那之前,别说利润,连营收都不一定有的公司。

那么这一类研发投入导向的公司,我们假设,研发投入越大,预期的价值越大。那么,可以用市值/研发投入这个指标来估值。项目所处的赛道前景越好,项目团队的各方面素质越强,市值/研发投入就可以给到越高。

作为一个技术上地位不错的创新药公司,财务数据上,连续亏损3年多,连营收也只有几百万。

可比创新药公司,贝达药业市值/研发=90倍。而要注意的是贝达药业不同之处是已经实现盈利了,所以对应的神州细胞是要折价的。折价30%,也就是对应市值/研发=63倍。

神州细胞19年研发费用5亿元,45倍的市值/研发,对应315亿元。

四、新股溢价

上面我们所说的,更多是基于公司本身的价值做一个估值,而没太考虑其他。而实际上,由于新股天生存在投机性,尤其在上市初期,对于老股是可能有溢价的。

在估值时,我们可以把这个因素考虑进来。最终我们得到的估值,是一个区间,包括上面的基础估值,和加上溢价的估值。

1.一般情况下的新股溢价

根据历史得出的一个经验性结论:没有别的因素的情况下,首日计算估值,一般可以在基础估值上增加10%~20%的新股溢价。

比如算出来100亿市值,考虑新股溢价上市首日有可能达到的水平是110~120亿。

2.其他溢价因素

1)市场氛围

不同投机热度的市场下,新股的溢价不一样。考虑市场的整体的投机热度,比如涨停数量、指数情况等,如果处于情绪非常高涨的时期,增加10%~20%的新股溢价。一般这个溢价不随意增加,需要行情非常好。

2)同板块近期是否热点

影响新股溢价的另一个因素,近期所处大板块是否是当下的主流、板块龙头票是否强势。如果是主流板块,一个符合主流风格的新股,是应该增加溢价的。

主要判断指标:对应的板块指数、龙头股的走势。如果近期非常强势,新股溢价在上面的基础上再加10%~20%。

上面的溢价叠加,不超过40%。

举个例子,6月19日,复旦张江上市(对,就是那个尖锐湿疣)。理论上不是一个质地很好的票,但是,在上市之前,医药板块正在主升,板块指数加速连阳。那么,对于一个同样是医药板块的新股,是应该有板块性的溢价的。

最后总结一点:当市场实际开出来的估值和你的基础估值有比较大的差别的时候怎么处理?

如果新股开盘的估值,远低于计算出来的估值。这个时候需要再回头审视一下你的估值逻辑。如果你足够有信心(前提是这个估值不是你乱算的),可以直接试探性买入。

注意一点:如果这个估值逻辑发酵了,即真的开始涨起来了,不要过于格局。比如你算出150亿的空间,就硬拿到150亿,其实这是很危险的。因为新股投机,虽然有基本面的因素在,但本质上还是情绪投机。对于新股的估值定性,更多是只管买点不管卖点的。而卖点应该根据盘口,分时走弱的时候就应该出了。拾荒网,一个有价值的炒股知识进阶网站。

如果新股开盘估值,高于计算出来的估值。这种时候,除了对于想象力炒作的票再定性一下是否足够牛逼,更需要考虑的是:情绪溢价能不能支撑。 比如天智航上市首日,直接开在了估算的300+。这时候应该考虑的是,前一天是指数快6%的大阳线,氛围非常火爆,情绪溢价是撑得住继续发酵的。

最后,要明白,估值只是一个区间参考,对于这种炒作成长性想象空间的票,估值更是一种模糊正确。情绪在的时候,由于成长性逻辑爆炒是合理的,情绪褪去后,同样的逻辑跌下来同样是合理的。要认清,本质上炒新依然是投机而非价投死拿,尤其是走弱时,不要被估值绑架。