1、上市破发,可转债无风险不再

2017年12月5日上市的宝信转债,在上市首日中签者并没有迎来预期的兑现中签红包,开盘直接开在100元以下,其后一度冲高,但好景不长,最终收盘并没有收到100元以上,以96.90的价格收盘,中签者首日卖出也得承担31元的亏损。

宝信转债成为信用申购新规后,首只上市首日全天都处在破发状态的可转债。

此前几个交易日,可转债已先后出现上市首日破发状况。先是12月1日,久立转2上市,盘中破发最低到99.68元,收盘勉强报收100.04元,微涨0.04%;接着12月4日时达转债上市首日大跌3.42%,报收96.58元。这两只转债分别成为了今年9月信用申购以来,第一只上市首日盘中破发和上市首日第一只收盘破发的可转债。

2、29只可转债13只已破发

新债上市首日破发,老债也在不断寻底。

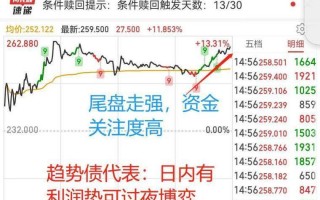

目前市场上总共29只可转债,已经有多达13只破发。今天大多在继续下挫,29只可转债只有10只上涨,19只在下跌。

破发的可转债情况一览数据截止12月5日14:00,来源:东方财富网

在一个月之前,可转债打新收益率还在同IPO新股收益率作比较,转眼间可转债便已出现了批量破发的情况。 更值得注意的是,目前可转债待发行的规模尚未完全释放,这也让市场为后续新可转债产品的发行捏把汗。

受市场利空因素影响,中证转债指数接连下挫,引发相关分级基金触发下折阈值发生不定期折算。12月4日,银华基金发布关于中证转债增强分级基金办理不定期份额折算业务的公告,成为年内首只触发下折阈值的可转债分级基金。

3、可转债的价值在哪?如何看待?

可转债作为上市企业融资工具,利息给的并不高,以(宝信转债)为例

宝信转债转股的相关条款

发行规模:人民币16亿元

票面金额:人民币100元/张,共1600万张

票面利率:第一年0.3%、第二年0.5%、第三年1.0%、第四年1.3%、第五年1.5%、第六年1.8%

第一年票面利率为0.3%,比银行给的活期利率还低。

但是,虽然给的低也有人买,是因为他可以转股,转股后享受二级市场股价波动。如果股价涨了,投资者把手中持有的可转债转换成公司股票。那哪种情况下,投资者适合转股呢?

举个例子,可转债面值100元,转股价格10元,那么一张可转债可转换成10股(股票数量=债券面值/转股价;股票取整,余数转现金)。若当前市场股价低于10元,转股没价值,留着债券收利息。

如当前股价是15元,以一张可转债能换10股该上市公司股票,那么该转债的内在价值就是150元;如果股价飙升至20元,那一张可转债的就值200元。多好的事情啊!!!

如此,投资者手中持有的可转债就会全部变成股票,企业也不用还钱了,形成了企业和投资者的双赢局面。

值得一提的是,这种股债兼收的金融工具,到底是利好该公司股价,还是对未来股价有所打压,也要分情况分析。毕竟发行可转债后,随着股份增加,会摊薄 每股收益 ,这反而对股价形成打压。

4、可转债需要注意的风险

可转债的收益主要来于:1、债券本身的利息收益。2、主体公司的股价。

债券的利息和转股假一般是固定的,因此对可转债收益具有决定性的因素就是股票的价格,因此可转债的现价跟股票行情相关性是比较大的。

(1)避免追涨杀跌

可转债的价格会随着公司的股价波动发生变化,公司股价高,可转债的价格就高,公司股价低,可转债价值就低。但可转债的波动更小,且有前述保底效应,因此不能用操作股票的方式来操作。

(2)赎回风险

如果转股价虚高,这会触发赎回条款,这时投资者一定要及时转股或在债市变现。如转债赎回价格102元,而该转债二级市场价格130元。若在规定时间内仍未申请转股,则将停止交易、停止转股并被强制赎回,这样投资者每张会有28(130-102)元的损失。

(3)中签放弃认购

《证券发行与承销管理办法》第13条对投资者申购可转债行为提出了“按时”、“足额”等要求,并对未足额缴款等失信行为明确了限制申购的处理措施。即“投资者申购可转债获得配售后,应当按时足额缴付认购资金。网上投资者连续12个月内累计出现3次中签后未足额缴款的情形时,6个月内不得参与网上新股、可转换公司债券及可交换公司债券申购。 放弃认购的次数按照投资者实际放弃认购的新股、可转换公司债券、可交换公司债券的只数合并计算。”

5、机构对可转债破发怎么看?

海通证券张崎认为,这与近期多重因素共振有着密切关系。11 月份以来,无论股市还是债市都对可转债品种形成了重要影响。十年期国债收益率一度升破 4%,债市低迷,仅上周行情有所企稳。上周以来,多个权重股出现一定程度的回调,这也使得此前的蓝筹行情出现暂时停顿,A 股调整态势明显,这也拖累了转债,使其全线走弱。

上海证券报报道,不仅新券出现 " 破发 " 现象,老券也出现连续破发的情形。数据统计显示,海印、洪涛、辉丰、模塑、蓝标、久其、骆驼等 8 只转债都已经跌破面值。新旧转债合计 27 家,已有 12 家转债破发。这些个券也成为本轮启动信用发行以来首批跌破面值的可转债。

中金公司分析师表示,近期转债新券上市的价位已越来越低,而新券上市的价位、估值偏低,一定程度上也在反映着当前市场情绪的冷淡。如果纵向比较,可以看到情绪已接近冰点。可转债投资需要寻找安全边际,安全边际可以来自于几方面:距离债底较近,且基本面有预期差,有向上的空间;或是基本面向好,且转债估值不贵;或是价格底部,是否有博弈条款。

中信证券分析师表示,转债破发的背后,是正股走势的疲软和转股溢价率的压缩双重因素导致。正股悲观预期、打新账户的抛售、新发可转债带来的替代效应以及机构入场的力量不足都是溢价率压缩的重要原因。

天风证券分析师认为,供需失衡下,转债传统的估值体系破坏。尽管可转债的估值目前已经接近历史底部,但是目前市场的供需情况,存量1000多亿,拟发行4000亿左右,是从来没有在历史上出现过的,因此供求关系有可能打破历史经验。

6、后市如何操作?

可见,在当前股市行情下,可转债的波动性仍旧存在。后市操作上,不建议投资者盲目打新,有新必打。

具体操作上,建议对发债主体公司的股票表现、基本面情况,及大盘行情有一定了解后,再决定是否要参与。如果未来一段时期大盘行情看空,或者公司股票存在较大风险,还是建议投资者慎重操作。拾荒网专注短线涨停板打板技术技巧进阶。

另外,因为可转债跟发债主体公司的股价相关性较大,所以在股市整体行情不错,而且碰巧公司股票跟大盘行情一致,那么该公司的可转债还是有投资价值的。不过,也需要意识到已经存在的和潜在的投资风险,因为谁也不能保证你的投资绝对安全。

最后,就当前A股市场来看,震荡性较强,对个股影响较大,打新还是需要擦亮眼睛。