在中国股市,选股一定要跟主流机构审美保持一致才能赚到钱,既要重视基本面,又要重视市场反馈,这两者是赚阿尔法的钱,如果有能力把握市场风格,还能再赚一部分贝塔的钱。

什么是主流机构?就是市场的主导者,在不同阶段市场有不同的主导者,增量行情是公募基金和大机构主导,存量行情是外资和游资主导,在存量行情中,由于很多机构也很难取得绝对收益中的阿尔法收益,所以更要重视少数头部机构尤其是外资的审美。

机构选股一般都是在大的宏观逻辑下,看中观行业的景气度和边际改善程度,然后再看行业竞争格局和公司的基本面情况,通常大部分机构都是不择时的,会淡化公司估值和大盘走势,所以当大盘出现比较大波动的时候,大多数机构的业绩也避免不了跟随指数波动而波动。

春节之后的抱团白马股下跌主要是由于美债利率升高和国内政策边际收紧引发白马股“杀估值”,公司基本面并没有发生什么变化。经过了一轮快速杀跌后,有些公司已经具备了一定性价比,但是由于今年对政策预期的变化,不可能再像去年一样猛提估值,去年有些公司估值的提升速度远远跑在业绩增速和ROE之前这种状况不再可能出现,所以今年上半年机构就会特别看重业绩。 有些公司的业绩增速可以消化估值就会再次被机构买入;有些公司的业绩增速无法消化估值,但是长期业绩稳定,会反复在一个区间震荡;有些公司的业绩低于预期,会出现“杀业绩、杀估值”的戴维斯双杀,股价继续下台阶。

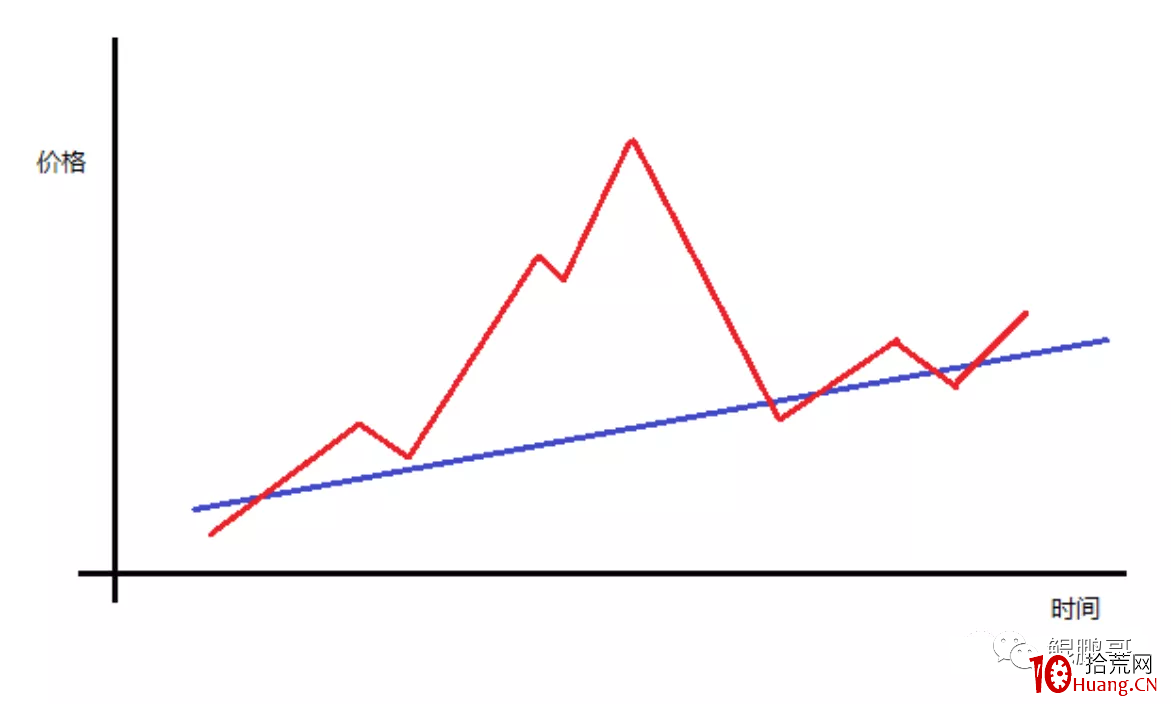

在3月初的午评的中曾经放过两张图:假如一个公司的业绩和ROE都非常稳定,ROE保持在一个较高的区间,例如10%—20%,业绩增速保持在10%—15%,股价在市场最理性状态下的走势是下图:

但是因为中短期决定公司股价的不仅是公司基本面,还有宏观因素、市场情绪、市场风格等众多因素影响,所以股价就会出现高估和低估,而大多数时间、大多股票的股价都是处于高估或者低估区间。当高估到极限时,就会向下拉回到正常区间(下图),然后再按照合理增速上行,而往往从高估区域回到合理区域那段跌幅是很多人受不了的。

前期抱团大白马在春节之后就是经历了这样一个过程,到了现在,有些公司已经回到了合理区间,有些还没有回到合理区间,回到合理区间的就会按照第一张图开始走,但是别期望像去年一样再快速拉升,因为宏观环境和微观结构都变了,没有回到合理区间的就继续向合理区间回。

无论在何种行情中,机构选股通常都只有三种思路:

1、行业长期高景气度,短期估值过高导致回落,这种行业回落之后会再次缓慢上涨,比如医疗保健、CRO、CXO、高端消费、医美等等;

2、行业长期景气度一般,中期进入景气度周期,这种行业短期弹性大,但需要注意波段高点兑现,因为有行业景气度周期,比如化工、机械、光伏等等;

3、行业业绩相比去年边际改善,从谷底开始回升,这种行业走势比较稳,但是因为只是“填坑式”回升,所以当市场出现更好的品种时会被取代,比如旅游、航空、航运等等。

机构选股,一定是先看行业基本面,再去看估值,长期景气度高的行业,估值也会比较高,不会落入跟景气度一般的行业一个估值区间。对于不同景气度周期的行业该怎么看?

中期景气度行业看T+1年的估值,主要是看明年的PE;长期景气度、高增长行业看PEG,也就是未来3—5年的复合增长率,看PEG落在什么区间;长期业绩增长稳定、营收稳定的行业,看公司护城河,也就是ROE,然后再去看PE;有明显周期的周期价值股,主要看毛利率和总资产周转率,处于历史低位区间的时候布局;成长期的科技型企业,则主要看PS,然后再看其它指标。

很多投资者由于不能像专业机构一样深入研究行业,也无法实地调研公司,或者是没有基本面研究的功底,可以结合技术分析去看,根据鲲鹏哥新缠的“三个买卖点”和“顶底区域”,把握调仓时点。基本面思维+技术买卖点,心态就会比较平和,不会总是被市场情绪牵着鼻子走。

有基本面逻辑,有买卖点,仓位可以重一些;无基本面逻辑,有买卖点,仓位轻一些;既没有基本面逻辑,又没有买卖点,不开仓。