对现有制度的改革分析

1、交易主体的分层:适当性管理及准入门槛

科创板新规:申请开通科创板权限的个人投资者,需符合前20个交易日平均资产不低于50万元(剔除融资融券)、参与证券交易24个月以上、通过券商的风险测评等三个条件。

对比:创业板仅仅是规定具备2年以上的投资经验;新三板是要求近10个交易日的日均资产在500万元以上,以及2年以上的证券、基金、期货的投资经验或相关专业工作经验或相关专业高管任职经历。

影响:科创板对个人投资者的准入条件,限制了大部分散户的参与,目前参与科创板打新人数是超过了310万户,相比中国1.47亿户的自然人投资者数量,属于稀少的。由此形成科创板的新的博弈格局,参与者是以机构投资者和有资金实力和更高风险承受能力的个人投资者。

深层次看,将有效改变当前A股市场的游资跟风炒作模式、以及投机者利用资金优势抬拉股价的情况。

2、交易金额的提高:单笔申报提升至200股/手

科创板新规:科创板单笔申报数量为不小于200股,但每笔申报只要超过了200股,便可以1股为单位递增,如201股、202股等都在允许范围之列。卖出时,余额不足200股的部分,应当一次性申报卖出。

此外单边申报上限因不同交易方式有区别:

限价申报:200股≤单笔申报数量≤10万股;

市价申报:200股≤单笔申报数量≤5万股;

收盘定价申报:200股≤单笔申报数量≤100万股。

影响:因科创板公司股本较小,上市前5日又无涨跌幅限制,估值按市场定价,造成相对股票绝对价偏高。提高单笔申报股数对小规模资金的操作有一定制约作用。以1000元/股的茅台为例,一手100股是10万元,如交易规则改为一手200股则是20万元。对市场投机客而言,零散买卖单影响不大,但是持续轮动操作则对现金流要求较高。

3、限价委托:当前第一注意事项

科创板新规:在连续竞价阶段,设定了价格笼子,即规定了限价申报的区间范围:买入申报价格有上限不得高于买入基准价格的102%,下不设底(但不能低于涨跌幅限制);卖出时下限不得低于卖出基准价格的98%,向上不封顶(但不能高于涨跌幅限制)。

在市价申报、开市期间临时停牌阶段的限价申报则不受此规定限制。

举例:如甲股票的五档行情为买一10.00元,卖一为10.01元,那么竞价买入阶段的限价委托,买入的最高报价是10.01X102%=10.21元,卖出的最低报价是10.00X98%=9.8元。买入委托超出最高限价,卖出委托超出最低限价的为无效委托。

影响:此限价委托规定是当前投资者在参与科创板交易时候,第一要注意的事项。对比现有主板的交易规则,主要是防止大单错报(如乌龙指),以及利用资金优势大单扫货或者砸盘、造成股价的暴涨暴跌。

由此对一些投资者现有的交易习惯有影响,机构投资者则具备程序化下单的优势。

4、市价委托和保护限价

科创板新规:竞价交易中,科创板的市价申报主要有4种类型,其中本方最优价格申报、对手方最优价格申报是科创板新增的。科创板引入了市价委托时候的保护限价措施。

举例:某科创板股票上市首日,竞价时点成交价为10元,瞬间实时五档行情在10元至10.5元之间,因为无涨跌幅限制,加上限价委托有102%的制约,采取限价委托的方式交易,很有可能产生无效委托;但是追涨和撤单十分耗时,因此投资者如一定要在某个时点和价格区间买入成交,就可以采取市价委托的方法,即是“不指定委托价格的申报”。这也是当前A股市场上追涨打板客和QFII等投资者喜欢的下单技巧。

市价委托方式满足了一定成交的交易意愿,但是如果价格波动剧烈,就很有可能在较高价位买入,由此产生较大亏损。假设该股在无涨跌幅限制下,一路狂升,投资者委托时候的市价是10-10.5元,但是瞬间五档行情价格变成了15元、17元、18元、19元、20元,已经远远超出预期建仓的成本。

因此,科创板在市价委托中引入了“保护限价”的机制,实现在快速买入的基础上进一步控制成本和风险。也就是市价委托下单时可将保护价格设置为10.5元,将委托单的上限成交价锁定在10.5元。超过保护限价则订单失效。

影响:“市价委托+保护限价”的下单技巧可以提高成交时效,以及有效控制交易成本和风险。

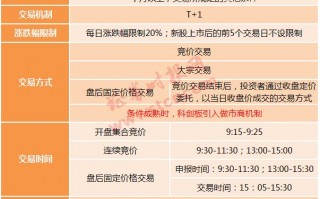

5、上市后第6个交易日起涨跌幅限制20%:日内波动增大

科创板新规:上市第6个交易日起,由无涨跌幅限制进入涨跌幅限制20%。相比现A股10%的涨跌幅限制,增加一倍。

影响:涨跌幅限制为20%,属于一项重大的变革,因为波动是盈利的来源。放宽了波幅限制,使得科创板正常交易时段的盈利效应更强。适合市值管理及程序化交易的机构投资者。

如何利用好金融工具,通过规则允许的40%波动幅度,产生持续和稳定的收益,是摆在机构投资者面前的急待开切的一个大蛋糕。

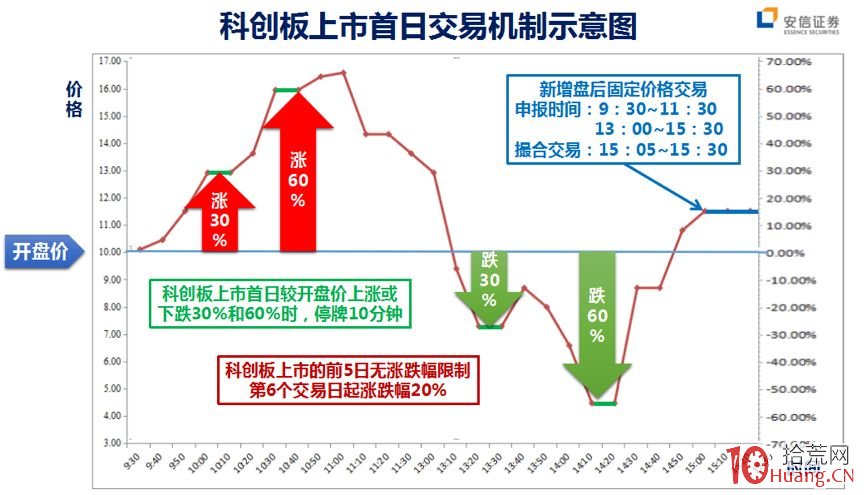

6、上市后的前5个交易日无涨跌幅限制和临时停牌

科创板新规:上市后的前5个交易日无涨跌幅限制。无价格涨跌幅限制的股票,在盘中交易价格较开盘价首次上涨或下跌超过30%和60%时,将被临时停牌,单次盘中临时停牌时间为10分钟,停牌时间跨越14:57的,在当天14:57复牌。

对比:科创板上市首日的基准价是开盘价。当前A股主板、中小板和创业板实行的新股上市首日涨跌幅的限制是在2014年1月1日后实行的,股价最高涨幅为发行价44%。

上交所规定,新股上市首日集合竞价进行申报的价格有效区间是:下不得低于发行价格的80%,上不能高于发行价120%;在连续竞价进行申报有效价格区间是:下不得低于发行价格64%,上不能高于发行价格的144%。临停规定是:盘中价格首次涨跌幅达到10%的时候,停牌30分钟,首次涨跌幅达到20%的时候,停牌至当日的下午2点55分。

深交所规定不同在于:新股在上市首日收盘时,以下午2点57分成交价为定价,根据时间来对于申报进行一次性的集中交易。在新股首次涨跌幅达到10%,停牌30分钟;达到20%的时候,停牌到到当日下午2点57分。

当前新股上市连续多日涨停板是交易规则和核准制背景下发行价格被锚定23倍市盈率所造成的。因此通常都可以看到新上市的个股首日上涨幅度为44%。如某一新股上市,发行价为10元,按照20%涨停则开盘价就涨停板封在12元,涨幅20%,然后暂停交易30分钟;30分钟后又是一个20%的秒停,封在14.4元,随后一直封涨停到收市。即总体涨幅为两个20%,累积44%。由此综合形成了A股市场特有的打新股的盈利模式。

影响:新规引入了无涨跌幅限制,虽然仅是5个交易日,但破除了当前新股上市连板的异象,深层次方面符合注册制市场化定价的本质。

标签: 科创板交易规则